H πρόκληση και οι νέες ευκαιρίες για τις εισηγμένες

Πώς οι εισηγμένες μπορούν να αλλάξουν «level» σε επίπεδο οικονομικών μεγεθών μέσα από το πλέγμα της ανάκαμψης και του Ταμείου Ανάκαμψης. Το αποτύπωμα της πανδημίας και οι προοπτικές ανά κλάδο. Τι μπορεί να ανατρέψει τις εξελίξεις.

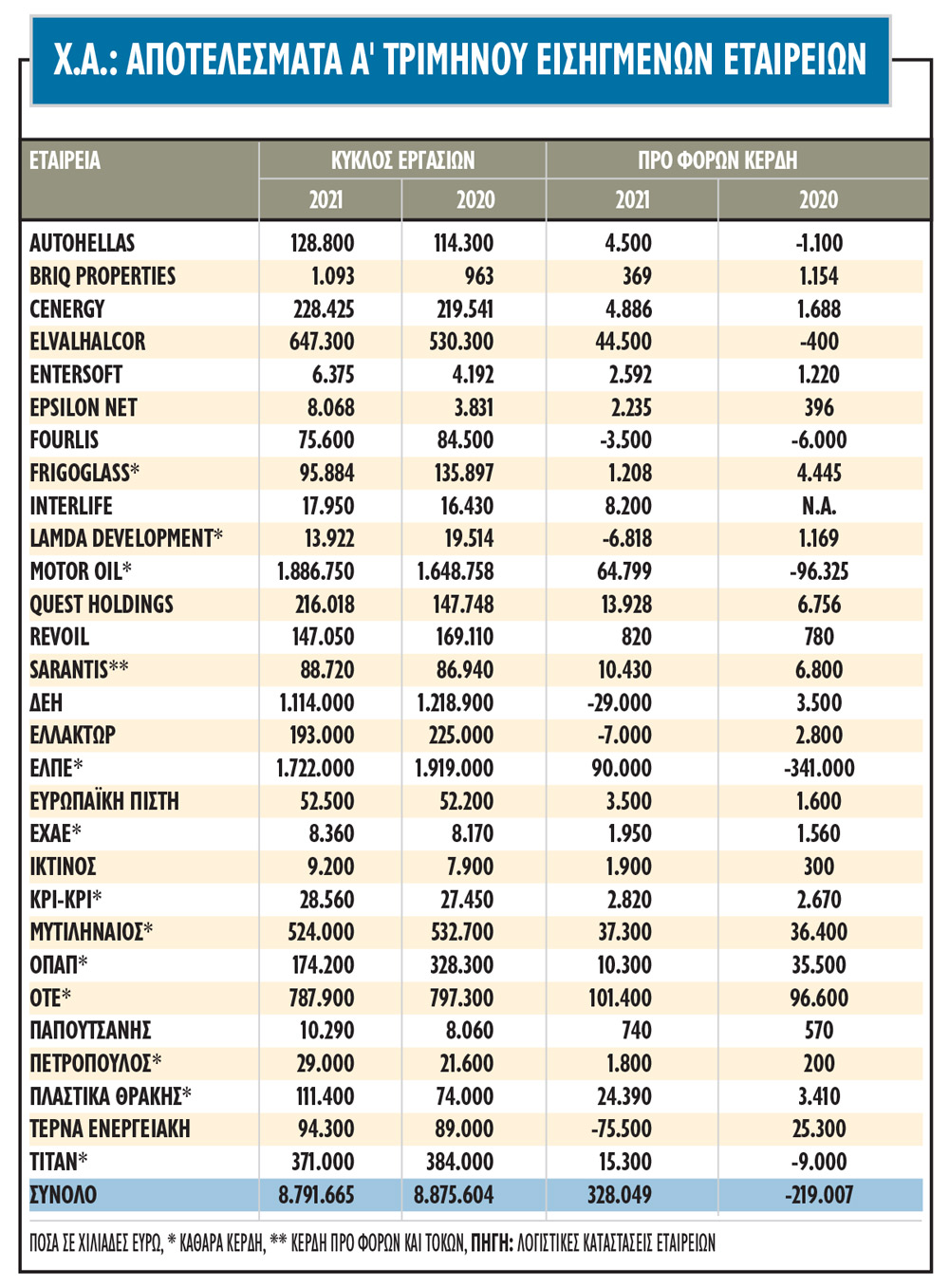

Kόντρα στα προβλήματα που έχουν ήδη αρχίσει να γίνονται ορατά στο μέτωπο της εφοδιαστικής αλυσίδας, αλλά και στις επιπτώσεις από την άνοδο στα μεταφορικά κόστη και στις πρώτες ύλες, χρηματιστηριακοί αναλυτές και διοικήσεις εισηγμένων εταιρειών προβλέπουν μια μεγάλη αύξηση στις φετινές κερδοφορίες και ένα ανοδικό κανάλι οικονομικών επιδόσεων για την επόμενη τριετία.

Από τις συγκεκριμένες εξελίξεις, όπως φαίνεται, δεν θα ευνοηθούν εξίσου όλες οι εταιρείες, καθώς αναμένεται να υπάρξουν σημαντικές διαφοροποιήσεις ανάλογα με τον κλάδο δραστηριοποίησης, αλλά και την οικονομική δυνατότητα κάθε ομίλου να εκμεταλλευθεί τις μελλοντικές ευκαιρίες και επιπρόσθετα να προχωρήσει στα απαιτούμενα -πολλές φορές- deals.

Σε ένα τέτοιο περιβάλλον, το να επιδιώκει κάποιος να εντοπίσει στο Χ.Α. υποτιμημένες μετοχές με βάση τους χρηματιστηριακούς δείκτες του 2020, αποτελεί αναμφίβολα «μισή δουλειά», καθώς από τη μια πλευρά οι αποτιμήσεις στο ταμπλό έχουν καταστεί απαιτητικές και από την άλλη έχουν δημιουργηθεί ανοδικές προσδοκίες για το μέλλον, με βασικό καταλύτη τη μεγάλη εισροή κοινοτικών κονδυλίων.

Η μετοχή της Mytilineos ξεκίνησε τη φετινή χρονιά στα 11,9 ευρώ και τώρα κυμαίνεται γύρω στα 15,5, πλην όμως η διοίκηση του ομίλου προβλέπει διπλασιασμό κερδών το 2022 έναντι αυτών του 2020.

Οι οικονομικές επιδόσεις των ElvalHalcor και Cenergy είναι έντονα ανοδικές κατά το πρώτο φετινό εξάμηνο λόγω της πολύ ισχυρής ζήτησης που έχει εκδηλωθεί στο εξωτερικό από το φθινόπωρο του 2020 έως και σήμερα. «Όσο κι αν δούμε μια κάποια υποχώρηση της τόσο υψηλής ζήτησης στο μέλλον, ας μην ξεχνάμε την πολύ καλή τοποθέτηση των δύο θυγατρικών του ομίλου Viohalco σε προϊόντα υψηλότερης προστιθέμενης αξίας που σχετίζονται άμεσα με την παγκόσμια τάση για μείωση του περιβαλλοντικού αποτυπώματος», δηλώνει γνωστός αναλυτής, θέλοντας να τονίσει τις μεσομακροπρόθεσμες ανοδικές προοπτικές των δύο εισηγμένων.

Μένουμε στον μεταλλουργικό κλάδο και πάμε στην εκτίναξη επιδόσεων που αναμένεται να σημειώσουν κατά το πρώτο φετινό εξάμηνο εισηγμένες εταιρείες που δραστηριοποιούνται είτε στο χώρο του σιδήρου (π.χ. ΣΙΔΜΑ, Έλαστρον, Αφοί Κορδέλλου, Τζιρακιάν) είτε στην αγορά του προφίλ αλουμινίου (π.χ. ΑΛΟΥΜΥΛ, ΒΙΟΚΑΡΠΕΤ).

Οι εταιρείες αυτές δεν αντιμετωπίζουν μόνο αξιοσημείωτη αύξηση της ζήτησης σε όγκο, αλλά εκμεταλλεύονται και τις πολύ υψηλές τιμές που έχουν προκύψει. Ενδεικτικά στοιχεία είναι ότι η Έλαστρον για πρώτη φορά μετά από πολλά χρόνια διανέμει μέρισμα στους μετόχους της, η ΣΙΔΜΑ επιστρέφει στο α’ εξάμηνο σε σημαντική κερδοφορία και θετικά ίδια κεφάλαια, ενώ η ΒΙΟΚΑΡΠΕΤ συνεχίζει μέχρι σήμερα την πολύ φετινή της πορεία (+38% οι πωλήσεις στο α’ τρίμηνο), ενώ έχει κλεισμένες παραγγελίες για πολλούς ακόμη μήνες και μάλιστα σε σαφώς ικανοποιητικές τιμές πώλησης.

Βέβαια, θεωρείται απίθανο να διατηρηθούν στο μέλλον τα τόσο υψηλά μικτά περιθώρια κέρδους των εταιρειών (καθώς οι τιμές των μετάλλων αναμένεται πως αργά ή γρήγορα θα αποκλιμακωθούν), ωστόσο παράγοντες του κλάδου βλέπουν κατά τα επόμενα χρόνια μεγάλη αύξηση της ζήτησης, στο βαθμό που θα εισρεύσουν κοινοτικά κονδύλια για επενδύσεις και θα υλοποιηθούν πολλά επενδυτικά προγράμματα που κυοφορούνται, μικρά και μεγάλα, εμβληματικά (π.χ. Ελληνικό) και μη.

Προφανές είναι πως μέσα από τα μεγάλα έργα που αναμένεται να ξεκινήσουν (π.χ. οδικός άξονας Ε-65, Γραμμή 4 του Μετρό, Βόρειος Οδικός Άξονας Κρήτης), αλλά και από τις τεκτονικές αλλαγές στον χώρο της ενέργειας έχουν να ευνοηθούν οι κατασκευαστικοί όμιλοι (πολλοί εκ των οποίων κουβαλούν και υψηλές δανειακές υποχρεώσεις από το παρελθόν), όπως και άλλες εισηγμένες με αιχμή του δόρατος τις Mytilineos και ΤΕΡΝΑ Ενεργειακή (βλέπε δηλώσεις του προέδρου της κ. Γ. Περιστέρη) στην οποία έχουν ήδη σπεύσει να τοποθετηθούν γνωστά επιχειρηματικά ονόματα (Μ. Λάτση, Ε. Μαρινάκης).

Οι προοπτικές

Ωστόσο, οι μεγάλες επενδύσεις που προγραμματίζονται δεν θα φέρουν οφέλη μόνο κατά τη διάρκεια της κατασκευής, αλλά -κυρίως- και σε επόμενη χρονική φάση. Για παράδειγμα, το επενδυτικό πρόγραμμα του ΟΛΘ θα εκτινάξει το capacity του λιμανιού στον (πιο κερδοφόρο) τομέα των εμπορευματοκιβωτίων, γεγονός που αναμένεται να επηρεάσει και τη μελλοντική κερδοφορία της εισηγμένης, από τη στιγμή που καταφέρει να καλύψει την αυξημένη αυτή χωρητικότητα. Ανάλογα οφέλη θα προκύψουν για τον ΟΛΠ (λόγω των επενδύσεων που σχεδιάζει), όπως σε ένα βαθμό και για την ΑΔΜΗΕ Συμμετοχών.

Σαφώς καλύτερη η φετινή οικονομική πορεία των διυλιστηρίων (Motor Oil και Ελληνικά Πετρέλαια) με τη ζήτηση και τα περιθώρια διύλισης να ανακάμπτουν, ενώ… πάρτι γίνεται και στον κλάδο της πληροφορικής, με τις περισσότερες εταιρείες να είναι φορτωμένες με συμβάσεις πριν καν… ζεσταθεί η μηχανή ανάθεσης δημόσιων έργων -και όλα αυτά σε ένα περιβάλλον στο οποίο οι επιχειρήσεις έχουν κατανοήσει την ανάγκη του ψηφιακού μετασχηματισμού τους.

Σύμφωνα με διευθύνοντα σύμβουλο εισηγμένης, «κοινή πεποίθηση στον κλάδο είναι ότι τα έργα φτάνουν και περισσεύουν για όλες τις εταιρείες και δεν είναι τυχαίο ότι οι τηλεπικοινωνιακοί πάροχοι έχουν εμπλακεί και αυτοί δυναμικά. Το στοίχημα εστιάζεται στο πού θα βρεθεί εξειδικευμένο προσωπικό να τρέξει τα έργα, αλλά και στο αν κάποιες εταιρείες θα προλάβουν να επενδύσουν έτσι ώστε να εξυπηρετήσουν τις νέες ανάγκες των πελατών τους. Για τον λόγο αυτό άλλωστε, αναμένονται και αρκετά ακόμη deals στον κλάδο». Σε ό,τι αφορά τις φετινές οικονομικές επιδόσεις των εισηγμένων, έχουμε δει την εκτίναξη τριμηνιαίων κερδών από Epsilon Net, Entersoft και Unisystems (θυγατρική της Quest), με τους επενδυτές να καλούνται να συνεκτιμήσουν και το σημαντικό παράγοντα των οικονομιών κλίμακας.

Η επίδραση της κατανάλωσης

Πέραν αυτών, θετική εντύπωση στην αγορά προκαλεί και η πολύ καλή πορεία της εγχώριας κατανάλωσης, ιδίως μετά την χαλάρωση των περιοριστικών μέτρων και την επαναλειτουργία των εμπορικών καταστημάτων. Με καταλύτη τις αυξημένες κατά 14 δισ. ευρώ (εν μέσω πανδημίας) καταθέσεις των νοικοκυριών, βλέπουμε πολλές εισηγμένες εταιρείες να κλείνουν το πρώτο φετινό εξάμηνο με πολύ υψηλότερες επιδόσεις σε σχέση με το αντίστοιχο περυσινό διάστημα. Για παράδειγμα, ο όμιλος Quest επιβεβαίωσε τη συνέχιση της ισχυρής ζήτησης και για το δεύτερο φετινό τρίμηνο, ενώ σαφώς θετικά μηνύματα έρχονται και από άλλες εισηγμένες, όπως π.χ. το Πλαίσιο, ο όμιλος Fourlis, η Κλουκίνας-Λάππας, η Π. Πετρόπουλος και η ΕΛΤΟΝ Χημικά.

Οι προκλήσεις του β’ εξαμήνου

Όλα αυτά, βέβαια, δεν σημαίνει ότι πολλές εισηγμένες δεν θα συνεχίσουν να ταλαιπωρούνται και φέτος λόγω της πανδημίας, ή ότι δεν θα προκύψουν ζητήματα σε κάποιες άλλες εξαιτίας της ανόδου των τιμών των πρώτων υλών και των γενικότερων προβλημάτων που έχουν ήδη αρχίσει να εμφανίζονται στην εφοδιαστική αλυσίδα. Έτσι, η πρώτη συμβουλή των αναλυτών προς τους αναλυτές είναι να μη σπεύσουν να εκτιμήσουν τα κέρδη του πρώτου εξαμήνου και μετά να τα διπλασιάσουν για να προβλέψουν τις ετήσιες επιδόσεις.

«Δεν θα πρέπει να ξεχνάμε ότι το 2020 το δεύτερο τρίμηνο ήταν μακράν το πιο αδύναμο του έτους και το τέταρτο το πλέον ισχυρό. Άρα, σε γενικές γραμμές δεν αποκλείεται να δούμε για πολλές εισηγμένες τους ρυθμούς του πρώτου εξαμήνου να περιορίζονται στο σύνολο του 2021», δηλώνει γνωστός αναλυτής.

Ένας δεύτερος παράγοντας είναι η μεγάλη αύξηση στις τιμές των πρώτων υλών για αρκετές βιομηχανίες (π.χ. πλαστικών). Οι σχετικές επιπτώσεις στα αποτελέσματα του πρώτου εξαμήνου δεν αναμένονται τόσο μεγάλες λόγω των αποθεμάτων που διέθεταν στο ξεκίνημα της χρονιάς, ωστόσο το συγκεκριμένο στοκ τείνει να εξαντληθεί (αν δεν εξαντλήθηκε ήδη) και είναι ζητούμενο για το πόσο γρήγορα μπορεί μια εταιρεία να περάσει τις ανατιμήσεις στους πελάτες της.

Τέλος, υπάρχουν και τα προβλήματα που προκύπτουν από τις εξελίξεις στην εφοδιαστική αλυσίδα. Στην Π. Πετρόπουλος, για παράδειγμα, μιλούν για ελλείψεις προϊόντων σε συγκεκριμένες αγορές στις οποίες δραστηριοποιούνται, φοβούμενοι πως μετά το ράλι επιδόσεων του πρώτου εξαμήνου, θα δούμε αποκλιμάκωση της ανάπτυξης στο δεύτερο μισό του χρόνου. Για άμβλυνση του ρυθμού αύξησης στο β’ εξάμηνο κάνουν λόγο και στην Quest Holdings, όχι μόνο επειδή τα μέχρι τώρα ποσοστά βελτίωσης είναι πολύ μεγάλα, αλλά και γιατί από κάποιο σημείο και μετά θα σταματήσει να ενισχύει τις οικονομικές επιδόσεις η προς πώληση θυγατρική Cardlink.

Αντίθετα, θα υπάρξουν κλάδοι και εισηγμένες (ιδίως αυτές που επλήγησαν από την πανδημία και τα σχετικά περιοριστικά μέτρα), οι οποίες αναμένουν βελτίωση της κατάστασης κατά το δεύτερο μισό του χρόνου.

Σε κάθε περίπτωση, πάντως, οι αναλυτές μπορεί να συνεκτιμούν τα προβλήματα στις τιμές και στην εφοδιαστική αλυσίδα (θεωρούν υπερβολικές τις επισημάνσεις του προέδρου της Jumbo, κ. Απόστολου Βακάκη), ωστόσο υποστηρίζουν ότι «πρέπει να βλέπουμε το δάσος και όχι το δέντρο. Οι τιμές των μετάλλων αργά ή γρήγορα θα ξεφουσκώσουν και η εφοδιαστικά αλυσίδα θα επανέλθει σε κανονικούς ρυθμούς λειτουργίας. Όσο κι αν από όλη αυτή τη διαδικασία προκύψουν αναταράξεις στα κέρδη ορισμένων εταιρειών, δεν θα πρέπει κάποιος να παραβλέψει τις προσδοκίες για ανοδικό όγκο εργασιών κατά τα επόμενα χρόνια. Εκεί βρίσκεται η ουσία του ζητήματος».