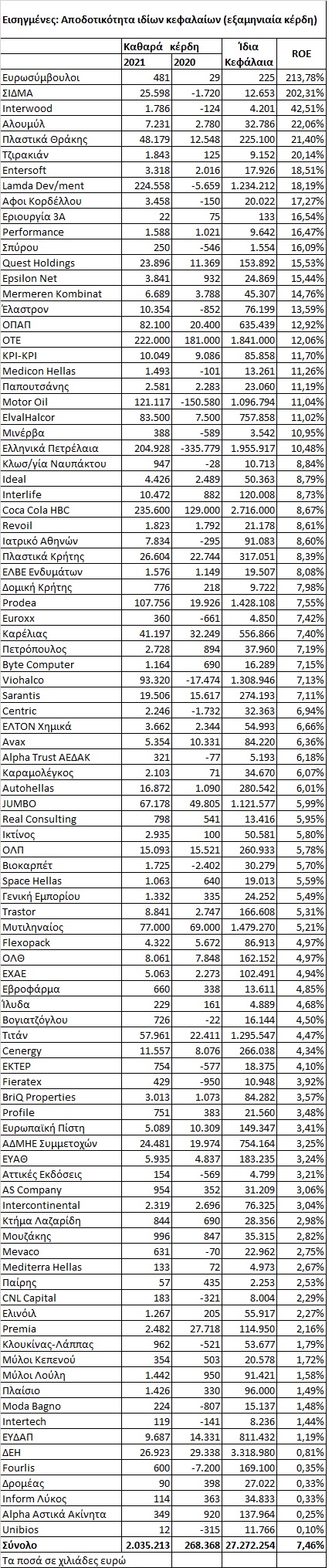

Στα ύψη η απόδοση κεφαλαίων για δεκάδες εισηγμένες

Μέση απόδοση 7,5% καταγράφει ο δείκτης ROE για κερδοφόρες εισηγμένες στο χρηματιστήριο, μέσα σε μόλις ένα εξάμηνο. Η λίστα των εταιρειών που ξεχώρισαν και ποιοι παράγοντες θα μπορούσαν να επηρεάσουν την επόμενη μέρα.

H πολύ βελτιωμένη εξαμηνιαία κερδοφορία των εισηγμένων, τόσο σε σχέση με το πρώτο μισό της περυσινής χρονιάς όσο και σε σύγκριση με την αντίστοιχη περίοδο του 2019, είχε ως αποτέλεσμα -μεταξύ άλλων- και τη δραστική άνοδο της αποδοτικότητας των ιδίων κεφαλαίων των εταιρειών αυτών.

Ειδικότερα, με βάση τα αποτελέσματα των κερδοφόρων εταιρειών του πρώτου εξαμήνου, η μέση αποδοτικότητα των ιδίων κεφαλαίων τους διαμορφώθηκε στο 7,46%, επίδοση που θεωρείται ιδιαίτερα υψηλή, αν κάποιος συνεκτιμήσει ότι:

α) Αναφέρεται μόνο σε έξι μήνες και όχι σε δωδεκάμηνη περίοδο.

β) Λαμβάνει χώρα σε μια περίοδο κατά την οποία οι αποδόσεις των εναλλακτικών επενδύσεων σταθερού εισοδήματος (προθεσμιακές καταθέσεις, εταιρικά και κρατικά ομόλογα) είτε είναι μηδενικές είτε κυμαίνονται σε ιστορικά χαμηλά επίπεδα.

γ) Οι πολύ ικανοποιητικές αυτές αποδόσεις σημειώθηκαν εν μέσω πολύμηνων περιοριστικών μέτρων για την αντιμετώπιση της πανδημίας, τα οποία έπληξαν τα οικονομικά αποτελέσματα πολλών δραστηριοτήτων (π.χ. τουρισμός, μεταφορές, εμπόριο).

Βέβαια, οι επενδυτές, προκειμένου να αξιολογήσουν τον παρατιθέμενο δείκτη, θα πρέπει να συνεκτιμήσουν αρκετούς παράγοντες όπως το ότι:

- Τα αποτελέσματα αρκετών εταιρειών έχουν επηρεαστεί από μη λειτουργικά κέρδη (άρα και συνήθως μη επαναλαμβανόμενα), όπως π.χ. κέρδη από αποτιμήσεις αποθεμάτων, από διαγραφές δανείων και από αναπροσαρμογές στις εύλογες αξίες των ακινήτων.

- Οι πολύ μεγάλες αυξήσεις στις τιμές των πρώτων υλών οδήγησαν σε πολύ υψηλές (λειτουργικές) κερδοφορίες όσες εταιρείες είχαν στις αποθήκες τους αποθέματα χαμηλού κόστους. Οι κερδοφορίες αυτές ωστόσο δύσκολα θα είναι διατηρήσιμες στο μέλλον.

- Σε ορισμένες περιπτώσεις, οι πολύ μεγάλες αποδόσεις ιδίων κεφαλαίων οφείλονται όχι στην υψηλή κερδοφορία αλλά στο πολύ χαμηλό μέγεθος της καθαρής θέσης των εταιρειών, λόγω των προβλημάτων που είχαν αντιμετωπίσει οι εισηγμένες αυτές (ζημιογόνα αποτελέσματα) κατά τα προηγούμενα χρόνια.

- Σε αρκετές εισηγμένες υπάρχει το ζήτημα της εποχικότητας των εργασιών τους, καθώς συχνά το καλύτερο εξάμηνό τους είναι το δεύτερο και όχι το πρώτο κάθε έτους (π.χ. τουριστικές-ξενοδοχειακές εταιρείες, μεταφορές).

Έτσι, επισημαίνεται πως θα ήταν σε πολλές περιπτώσεις λάθος να διπλασιάσει κάποιος τις αποδοτικότητες των ιδίων κεφαλαίων του πρώτου εξαμήνου, προκειμένου να προσεγγίσει τις ετήσιες επιδόσεις.

Παρά τις προαναφερθείσες αδυναμίες και την αναγκαιότητα η περίπτωση κάθε εταιρείας να εξετάζεται ξεχωριστά, τα ευρύτερα μηνύματα τα οποία εκπέμπονται είναι πως οι εισηγμένοι όμιλοι:

• Κατάφεραν να σημειώσουν σε γενικές γραμμές πολύ ικανοποιητικές αποδόσεις πάνω στα χρήματα που διαχειρίστηκαν, ακόμη και σε περίοδο που συνοδεύτηκε από περιοριστικά μέτρα.

• Οι αποδοτικότητες των ιδίων κεφαλαίων θα μπορούσαν να επηρεαστούν θετικά μέσα στην επόμενη τριετία, στον βαθμό που το ελληνικό ΑΕΠ κινηθεί με βάση τις προβλέψεις των αναλυτών των διεθνών οίκων (πρόβλεψη για +4,5% το 2022, με βάση το προσχέδιο του Προϋπολογισμού).

• Πολύ ικανοποιητικές επιδόσεις σημείωσε ο κλάδος της πληροφορικής (πριν ακόμη ξεκινήσουν τα έργα που θα χρηματοδοτηθούν από το Ταμείο Ανάπτυξης), όπως και εισηγμένες του μεταλλουργικού κλάδου που ευνοήθηκαν από τις αποτιμήσεις των πρώτων υλών, αλλά και την ανοδική ζήτηση σε όγκους (π.χ. Έλαστρον, Αλουμύλ, Βιοκαρπέτ, Τζιρακιάν, Αφοί Κορδέλλου).

• Ιατρικό Κέντρο και Medicon Hellas ευνοήθηκαν από τη διεξαγωγή μοριακών τεστ για τη διάγνωση της πανδημίας.

• Η υψηλή επίδοση της Lamda Development επηρεάστηκε από την ανατίμηση της εύλογης αξίας των ακινήτων της, ενώ των Ελληνικών Πετρελαίων και Motor Oil από τα κέρδη αποθεμάτων, λόγω ανόδου της τιμής του πετρελαίου.

• «Παραδοσιακά» πολύ καλές είναι οι αποδοτικότητες ιδίων κεφαλαίων εταιρειών όπως π.χ. ο ΟΤΕ, ο ΟΠΑΠ, ο Μυτιληναίος, η Coca-Cola HBC, η Jumbo (παρά τις επιπτώσεις των περιοριστικών μέτρων), η ΚΡΙ-ΚΡΙ, η Sarantis, τα Πλαστικά Κρήτης, τα Πλαστικά Θράκης, ο Παπουτσάνης, ο Καρέλιας, η Autohellas, ο Πετρόπουλος, η ΕΛΤΟΝ Χημικά, η Flexopack, ο Ικτίνος και η Mermeren Kombinat.

• Τα φετινά εξαμηνιαία κέρδη των Ευρωσυμβούλων και ΣΙΔΜΑ (πρώτες στη λίστα του παρατιθέμενου πίνακα) επηρεάστηκαν θετικά και από μη λειτουργικά κονδύλια.