Ποιες επενδύσεις έχουν το πλεονέκτημα σε συνθήκες πληθωρισμού

Νέες αβεβαιότητες έχουν φρενάρει το αγοραστικό ενδιαφέρον για τις διεθνείς μετοχές. Οι συνιστώσες που διαμορφώνουν το νέο τοπίο. Πώς αντιδρούν εννέα κατηγορίες επενδύσεων ανάλογα με την εικόνα σε ανάπτυξη και πληθωρισμό.

Μετά την ανοδική πορεία του καλοκαιριού, οι διεθνείς αγορές είναι ανήσυχες λόγω της αύξησης των τιμών, των εμπλοκών που προκαλούν στην ανάπτυξη και μιας σειράς άλλων απειλών, όπως οι διαταραχές στην αλυσίδα εφοδιασμού που επιμένουν. Ένα βασικό μέτρο του πληθωρισμού, ο δείκτης τιμών καταναλωτή, σκαρφάλωσε στο 5,4% τον Σεπτέμβριο σε σύγκριση με το προηγούμενο έτος - περισσότερο απ’ ό,τι αναμενόταν σε έρευνα του Bloomberg μεταξύ οικονομολόγων.

Αυτή η αβεβαιότητα έχει ανακόψει τη δυναμική που ώθησε τις μετοχές σε μια σειρά από υψηλά ρεκόρ κατά τη διάρκεια του καλοκαιριού. Τον περασμένο μήνα, ο S&P 500 υπέστη τη βαθύτερη πτώση του (-4,8%) από την έναρξη της πανδημίας. Οι επενδυτές ανέκτησαν λίγο έδαφος τον Οκτώβριο, αλλά η αγορά δεν μπόρεσε να συγκεντρώσει πραγματική δυναμική. Από την άλλη, ανεξαρτήτως μέτρησης, το 2021 είναι εξαιρετικά καλή χρονιά για τις μετοχές, με τον δείκτη S&P 500 να σημειώνει άνοδο περίπου 16% μέχρι τώρα.

Το πρόβλημα

Ο κίνδυνος έντονης αύξησης του πληθωρισμού στις ΗΠΑ, αλλά και την παγκόσμια οικονομία, είναι πιθανώς ο υψηλότερος εδώ και 20 χρόνια. Η πανδημία έχει προκαλέσει συμφόρηση στην εφοδιαστική αλυσίδα, οδηγώντας σε άνοδο των τιμών των βασικών εμπορευμάτων και των άλλων συντελεστών παραγωγής, οι χρόνοι παράδοσης έχουν επίσης επιμηκυνθεί, μειώνοντας περαιτέρω τη διαθεσιμότητα των αγαθών, και οι τιμές του ξηρού φορτίου βρίσκονται σε επίπεδα που δεν έχουν παρατηρηθεί την τελευταία δεκαετία, ενώ διατηρούν την αυξητική τους τάση. Οι πληθωριστικές πιέσεις λόγω της πλευράς της προσφοράς θα πρέπει να μειωθούν με το άνοιγμα της οικονομίας, καθώς η πανδημία τίθεται υπό έλεγχο. Ταυτόχρονα, όμως, η ζήτηση αναμένεται να εκτοξευθεί, καθώς οι καταναλωτές θα αρχίσουν να καταναλώνουν περισσότερο -και όχι μόνο σε υπηρεσίες που ήταν κλειστές.

Αναφορικά με την πορεία του πληθωρισμού, οι επιδράσεις της βάσης θα είναι επίσης σημαντικές στο δεύτερο και στο τρίτο τρίμηνο, αφού οι τιμές του πετρελαίου πριν από ένα χρόνο είχαν καταρρεύσει, με τις αυτές ορισμένων προθεσμιακών συμβολαίων πετρελαίου να κάνουν πράξεις ακόμα και σε αρνητικές τιμές. Εύλογα, η επακόλουθη ανάκαμψή τους θα ωθήσει τα ετήσια επίπεδα του πληθωρισμού πάνω από το 3% το δεύτερο τρίμηνο.

Οι μακροχρόνιες προσδοκίες για τον πληθωρισμό, όπως απεικονίζονται στο 10ετές ομόλογο σταθμισμένο για τον πληθωρισμό (10Υ TIPS/Treasury Breakeven Rate), έχουν διαμορφωθεί στο 2,2% (ανήλθαν και στο 2,54% στα μέσα Μαΐου και στο υψηλότερο επίπεδό τους από τον Ιούλιο του 2014) έναντι 2,04% που είναι ο μακροχρόνιος μέσος όρος. Οι προσδοκίες των νοικοκυριών για τον πληθωρισμό του επόμενου έτους έχουν επίσης διευρυνθεί κατά 1,2 ποσοστιαίες μονάδες, στο 3,3%, και οι πενταετείς προσδοκίες τους έχουν ανέλθει στο 2,4%.

Οι αποδόσεις

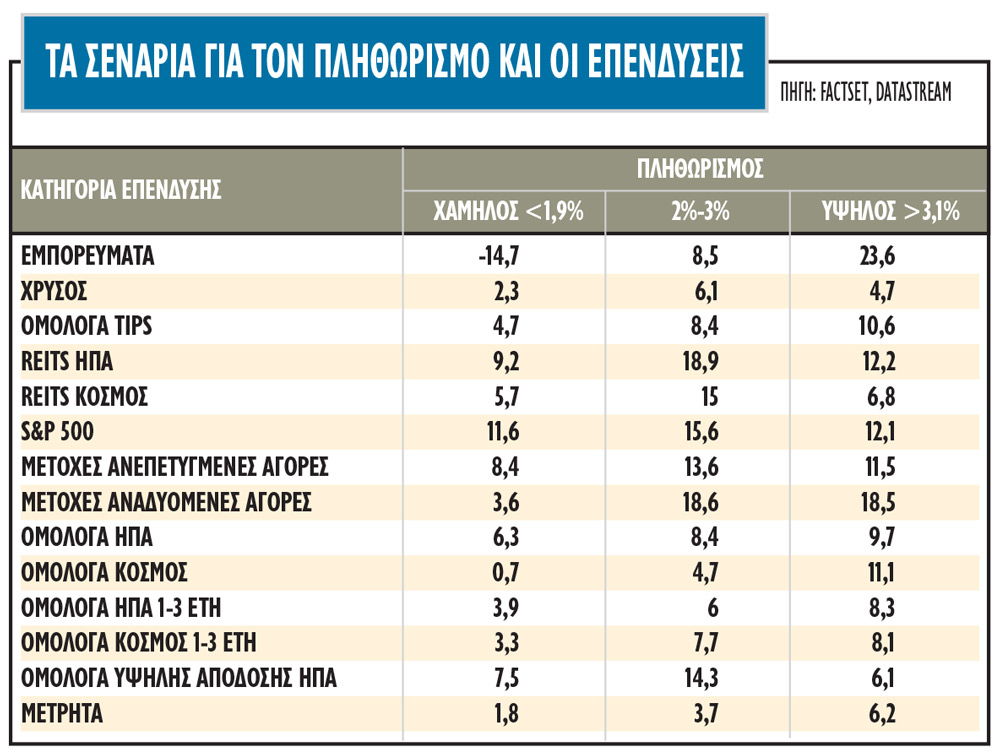

Οι ετήσιες συνολικές αποδόσεις από το 1950 σε εννέα διαφορετικές κατηγορίες περιουσιακών στοιχείων (εμπορεύματα, χρυσός, S&P 500, ομόλογα του αμερικανικού Δημοσίου, ομόλογα υψηλής απόδοσης ΗΠΑ, ομόλογα επενδυτικής βαθμίδας, τίτλοι του αμερικανικού Δημοσίου που προστατεύονται από τον πληθωρισμό - TIPS, χρηματαγορές και κατοικίες) σε σχέση με το τι συνέβαινε στον πληθωρισμό και την οικονομική ανάπτυξη των ΗΠΑ, δείχνουν τι πρέπει να περιμένουν οι επενδυτές.

Σε γενικές γραμμές, υπάρχει αρνητική συσχέτιση μεταξύ του πληθωρισμού και των αμερικανικών κρατικών ομολόγων, των μετοχών και των ομολόγων επενδυτικής βαθμίδας και θετική συσχέτιση με τις έξι άλλες κατηγορίες περιουσιακών στοιχείων.

Αν και οι αγορές χρήματος συσχετίζονται θετικά με τον πληθωρισμό, οι πραγματικές αποδόσεις σε περιόδους υψηλών και αυξανόμενων τιμών είναι ελαφρώς αρνητικές. Αντίθετα, τα ομόλογα TIPS, οι κατοικίες, τα εμπορεύματα και ο χρυσός εμφανίζουν θετικές αποδόσεις σε περιόδους πληθωρισμού. Τα εμπορεύματα και ο χρυσός εμφανίζουν μάλιστα διψήφιες αποδόσεις.

Οι αποδόσεις των επενδύσεων κινούνται προς την ίδια κατεύθυνση με την οικονομική ανάπτυξη για όλες τις κατηγορίες περιουσιακών στοιχείων εκτός από τα κρατικά ομόλογα, τα TIPS και τον χρυσό. Τα κρατικά ομόλογα εμφανίζουν τη μεγαλύτερη αρνητική συσχέτιση. Οι μετοχές και τα ομόλογα υψηλής απόδοσης παρουσιάζουν την ισχυρότερη συσχέτιση με την οικονομική ανάπτυξη, αν και οι αγορές κατοικίας και χρήματος κινούνται επίσης προς την ίδια κατεύθυνση.

Η δεκαετία του 1970 κατέδειξε σαφές ότι η αύξηση του πληθωρισμού δεν συμπίπτει πάντοτε με την οικονομική ανάπτυξη. Στην περίπτωση αυτή, οι επενδυτές πρέπει να γνωρίζουν τι συμβαίνει στα περιουσιακά στοιχεία υπό διαφορετικά δεδομένα πληθωρισμού και ανάπτυξης:

- Τα ιστορικά στοιχεία της μελέτης δείχνουν ότι σε ευνοϊκά περιβάλλοντα χαμηλού πληθωρισμού, αλλά ισχυρής ανάπτυξης, οι καλύτερες επιδόσεις ήταν τα πιο ριψοκίνδυνα περιουσιακά στοιχεία: οι μετοχές, τα ομόλογα υψηλής απόδοσης και τα ομόλογα επενδυτικής βαθμίδας, με μέσες ετήσιες αποδόσεις από 11% έως 19%. Ο χρυσός και τα εμπορεύματα, τα οποία αποτελούν συνήθως καλή αντιστάθμιση έναντι του πληθωρισμού, είχαν τις χειρότερες επιδόσεις σε αυτό το σενάριο.

- Σε περιόδους αυξανόμενου πληθωρισμού και ανάπτυξης, σενάριο που φαίνεται να είναι και το πιο πιθανό για τα επόμενα τρίμηνα, τα εμπορεύματα απέφεραν 14% ετήσια απόδοση, ο δείκτης S&P 500 σημείωσε άνοδο 13%, τα ομόλογα υψηλής απόδοσης και ο χρυσός περίπου 11% και οι κατοικίες 7%. Επί της ουσίας πρόκειται για το δεύτερο καλύτερο οικονομικό περιβάλλον τόσο για τις μετοχές όσο και για τα ομόλογα υψηλής απόδοσης, γεγονός που υποδηλώνει ότι η ανάπτυξη είναι σημαντικότερος παράγοντας από τον πληθωρισμό σε αυτό το σενάριο. Αντίθετα, τα ομόλογα TIPS, τα ομόλογα του αμερικανικού Δημοσίου και οι αγορές χρήματος είχαν χαμηλές αποδόσεις σε αυτό το περιβάλλον.

- Στις περιόδους που ο πληθωρισμός ήταν υψηλός και η ανάπτυξη χαμηλή, ο χρυσός και τα εμπορεύματα απέφεραν 19% ετήσιες αποδόσεις, τα TIPS 8% και τα κρατικά ομόλογα 7%. Σε αυτές τις περιόδους, τα ομόλογα υψηλής απόδοσης, οι χρηματαγορές και οι μετοχές είχαν τις χειρότερες αποδόσεις.

- Τέλος, όταν τόσο ο πληθωρισμός όσο και η ανάπτυξη κινήθηκαν υποτονικά, τα κρατικά ομόλογα και τα ομόλογα επενδυτικής βαθμίδας σημείωσαν αποδόσεις 8%, ενώ οι μετοχές σημείωσαν άνοδο 6%. Ο χρυσός και τα εμπορεύματα σημείωσαν τις χειρότερες αποδόσεις σε αυτές τις συνθήκες.