Τι συμβαίνει με τα χαμηλά p/e στο Χρηματιστήριο

Παρά την άνοδο του Γενικού Δείκτη, δεκάδες εισηγμένες τελούν υπό διαπραγμάτευση, με δείκτη τιμή/κέρδη που είτε υπολείπεται είτε προσεγγίζει το 10. Τι δείχνουν έντεκα ενδεικτικές περιπτώσεις μετοχών. Αναλυτικοί πίνακες.

Παρά το γεγονός ότι κατά την τελευταία πενταετία, οι τιμές των μετοχών στο Χρηματιστήριο της Αθήνας έχουν σημειώσει μεγάλη άνοδο (π.χ. ο Γενικός Δείκτης ανέβηκε από τις 578 στις 918 μονάδες και ο Δείκτης Μεσαίας Κεφαλαιοποίησης από τις 746 στις 1.515 μονάδες) αρκετές εισηγμένες εταιρείες του ΧΑ φαίνεται πως τελούν υπό διαπραγμάτευση με ένα p/e (τιμή προς κέρδη) που προσεγγίζει ή και υπολείπεται του 10 με βάση τις εκτιμήσεις για τη φετινή του κερδοφορία.

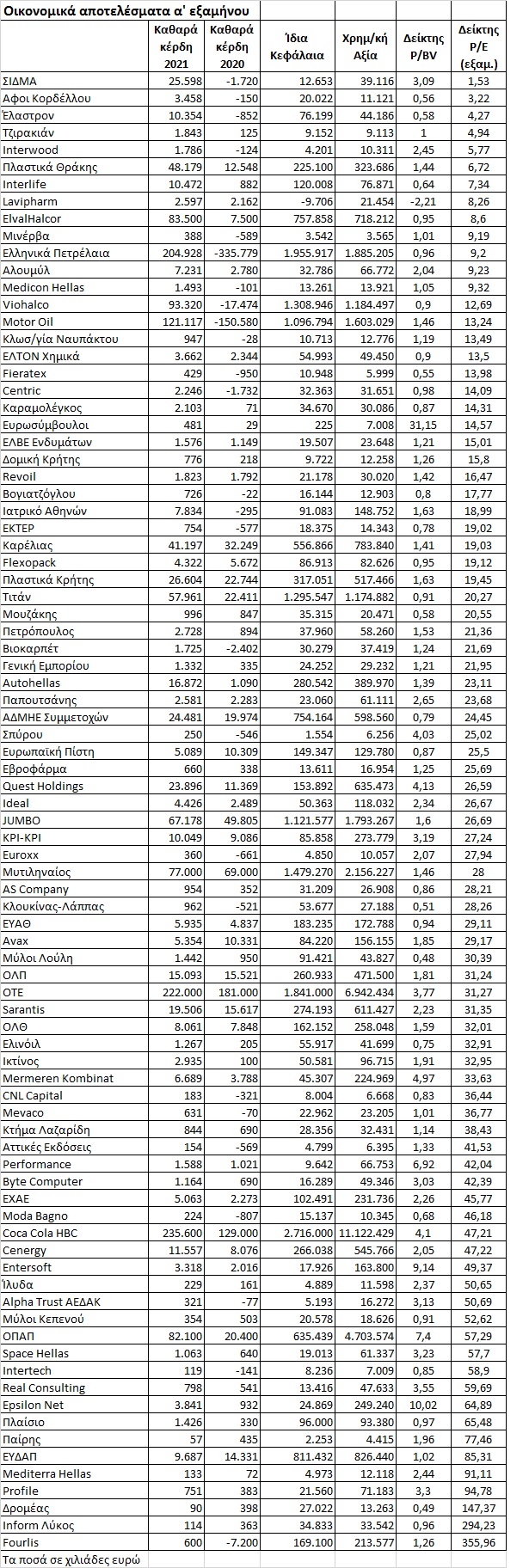

Ενδεικτικά είναι τα στοιχεία του πρώτου παρατιθέμενου πίνακα (κλείσιμο τιμών της 10ης Νοεμβρίου, δεν περιλαμβάνονται οι εταιρείες ακινήτων επειδή οι δείκτες τους αλλοιώνονται έντονα από τη λογιστική αποτίμηση των εύλογων αξιών τους), σύμφωνα με τα οποία αρκετές εταιρείες διαπραγματεύονται με μονοψήφιο p/e ακόμη και με βάση την κερδοφορία που προέκυψε μόνο κατά το πρώτο μισό του έτους, ενώ περίπου 30 εισηγμένες εμφανίζονται με p/e μικρότερο του 20.

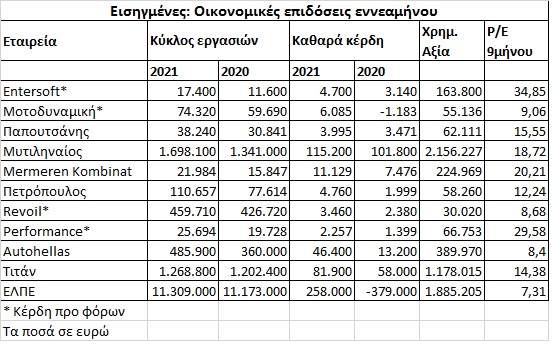

Αν και μεγαλύτερη ορατότητα θα προκύψει μόλις ολοκληρωθούν οι ανακοινώσεις των εταιρειών για την πορεία του πρώτου εννεαμήνου (κατόπιν απαίτησης της Επιτροπής Κεφαλαιαγοράς), χρηματιστηριακοί κύκλοι θεωρούν σχεδόν βέβαιο πως στο τέλος της χρονιάς θα έχουμε τέτοιες κερδοφορίες, έτσι ώστε πολλές εταιρείες να διαπραγματεύονται με δείκτες p/e που θα είναι σαφώς ελκυστικοί, ιδίως αν συγκριθούν με τους αντίστοιχους δείκτες εισηγμένων σε ξένα χρηματιστήρια.

Η πεποίθηση αυτή ενισχύεται και από το γεγονός ότι, με βάση τα στοιχεία του ρεπορτάζ:

- Οι περισσότερες εταιρείες συνέχισαν την ανοδική πορεία του πρώτου εξαμήνου και κατά το τρίτο τρίμηνο του έτους, επηρεαζόμενες μεταξύ άλλων και από την ικανοποιητική πορεία του εισερχόμενου τουρισμού. Τα πρώτα δείγματα άλλωστε των αποτελεσμάτων εννεαμήνου αφήνουν πολύ καλές εντυπώσεις (βλέπε στοιχεία δεύτερου παρατιθέμενου πίνακα).

- Παρά τα σημαντικά προβλήματα που έχουν προκύψει από την εκτόξευση του κόστους των πρώτων υλών και της ενέργειας, η ζήτηση στην αγορά διατηρείται μέχρι σήμερα σε ικανοποιητικά επίπεδα. Σύμφωνα μάλιστα με τους αισιόδοξους, ένας συνδυασμός σταδιακής αποκλιμάκωσης τιμών σε ναύλα και ενέργεια, καθώς των αυξήσεων τιμών πώλησης που έχουν προκύψει, θα ισορροπήσουν τα περιθώρια κέρδους των επιχειρήσεων σε σχετικά σύντομο χρονικό διάστημα.

- Με δεδομένο ότι το τελευταίο δίμηνο του 2020 είχε χαρακτηριστεί από την επιβολή περιοριστικών μέτρων στην κυκλοφορία και στη λειτουργία των καταστημάτων, ελπίζεται ότι φέτος κάτι τέτοιο δεν θα επαναληφθεί, περιορίζοντας έτσι τις σχετικές παρενέργειες στην οικονομία.

Βέβαια, οι χρηματιστηριακοί αναλυτές προειδοποιούν τους επενδυτές πως θα ήταν λάθος να διπλασιάσουν τα κέρδη του πρώτου εξαμήνου προκειμένου να οδηγηθούν στην ετήσια κερδοφορία.

Θα πρέπει να συνεκτιμηθεί μάλιστα, πως για διάφορους λόγους, ορισμένες εταιρείες εμφάνισαν στο πρώτο μισό του έτους αποτελέσματα που δεν είναι διατηρήσιμα στο μέλλον, όπως για παράδειγμα αυτές που είχαν συσσωρεύσει αποθέματα χαμηλού κόστους και εκμεταλλεύθηκαν την εκτόξευση των τιμών (πχ ΣΙΔΜΑ, Έλαστρον, Αφοί Κορδέλλου, Τζιρακιάν, Interwood-Ξυλεμπορία).

Επίσης, τα αποτελέσματα πολλών εταιρειών (π.χ. διυλιστήρια, εμπορία πετρελαιοειδών, όμιλος Viohalco) ευνοήθηκαν από τις αποτιμήσεις των μόνιμων αποθεμάτων τους, ή και από άλλους έκτακτους παράγοντες (π.χ. ElvalHalcor, Centric, ΣΙΔΜΑ, Ευρωσύμβουλοι).

Επιπλέον, τα κέρδη των ασφαλιστικών εταιρειών (π.χ. Ευρωπαϊκή Πίστη, Interlife) επηρεάζονται σημαντικά από την αβέβαιη πορεία των επενδυτικών τους χαρτοφυλακίων, ενώ τέλος, υπάρχουν και εκείνες οι εισηγμένες, τα αποτελέσματα των οποίων ευνοήθηκαν από την τρέχουσα πανδημία (π.χ. Πλαστικά Θράκης μέσα από την πώληση μασκών, Medicon Hellas μέσα από τα τεστ κορωνοϊού) και ενδεχομένως να δουν τις επιδόσεις τους να επηρεάζονται πτωτικά αμέσως μετά την εκτόνωση της πανδημίας.

Από την άλλη πλευρά, οι ίδιοι κύκλοι επισημαίνουν ότι όσο και αν κάποιο τμήμα των φετινών κερδών δεν είναι επαναλαμβανόμενο, θα πρέπει να συνεκτιμηθεί ότι το ελληνικό ΑΕΠ των επόμενων ετών προβλέπεται -σύμφωνα με το βασικό σενάριο- να κινηθεί ανοδικά, αρχής γενομένης από το 2022 όπου πέρα από τα κονδύλια του Ταμείου Ανάκαμψης υπάρχουν και προσδοκίες για μια ακόμη καλύτερη τουριστική χρονιά.

Έτσι, όσο και αν τα περιθώρια κέρδους των εταιρειών εμπορίας χάλυβα και ξύλου δεν αναμένεται να επαναληφθούν κατά τα επόμενα χρόνια, προβλέπεται αύξηση του όγκου των πωλήσεών τους λόγω των επενδύσεων που αναμένεται να υλοποιηθούν στη χώρα. Επίσης, όλα δείχνουν ότι το ισχυρό growth στην πληροφορική θα συνεχιστεί και κατά τα επόμενα χρόνια, ενώ επισημαίνεται πως μέσα από μια σημαντική αύξηση του ΑΕΠ ευνοείται τελικά το σύνολο των οικονομικών δραστηριοτήτων.

10+1 ενδεικτικές περιπτώσεις

Μυτιληναίος-Τιτάν: Συγκαταλέγονται στα blue chips του ελληνικού χρηματιστηρίου και με βάση τα κέρδη εννεαμήνου διαπραγματεύονται με δείκτες p/e 18,7 και 14,3 αντίστοιχα, όταν: α) Με την προσθήκη των κερδών του τελευταίου τριμήνου, οι τιμές των δεικτών θα αποκλιμακωθούν β) Αναλυτές προβλέπουν για την Μυτιληναίος ακόμη καλύτερες επιδόσεις μέσα στο 2022 που θα οδηγήσουν σε μονοψήφιο p/e, ενώ το ίδιο πιθανολογείται και για την Τιτάν στο βαθμό που αποφευχθούν κάποια ακραία σενάρια στο μέτωπο της εφοδιαστικής αλυσίδας (η διοίκηση του ομίλου μιλά για τάσεις αποκλιμάκωσης στις τιμές των ναύλων και των καυσίμων).

Πλαστικά Θράκης: Όσο και αν οι αναλυτές προβλέπουν μείωση της κερδοφορίας κατά την διετία 2022-2023, το p/e αναμένεται να παραμείνει σε σαφώς ελκυστικά επίπεδα, ενώ παράλληλα οι ιδιαίτερα θετικές ελεύθερες ταμειακές ροές που παρήχθησαν οδηγούν σε νέα σημαντικά επενδυτικά προγράμματα, που ενισχύουν τις μεσομακροπρόθεσμες προοπτικές του ομίλου (επίσης αφήνουν περιθώρια για άνετες χρηματικές διανομές προς τους μετόχους).

Πετρόπουλος: Με βάση τα κέρδη εννεαμήνου, το p/e διαμορφώνεται στο 12,2, παρά το ότι αντιμετώπισε κάποια ζητήματα από ελλείψεις στην εφοδιαστική αλυσίδα. Η εταιρεία αναμένει οφέλη από την ανάκαμψη της οικονομίας, έχοντας εισέλθει και σε νέες δραστηριότητες, όπως αυτή των ηλεκτροκίνητων οχημάτων (συμμετέχει στο σχετικό διαγωνισμό λεωφορείων).

Autohellas-Μοτοδυναμική: Μονοψήφια p/e με βάση τα κέρδη εννεαμήνου (το τελευταίο τρίμηνο δεν εμφανίζει θετική εποχικότητα), ενώ παράλληλα δημιουργούνται θετικότερες προσδοκίες για το 2022 στο βαθμό που θα επιβεβαιωθούν οι προβλέψεις για μια ακόμη καλύτερη τουριστική χρονιά για τη χώρα (δραστηριότητα Rent A Car).

ΣΙΔΜΑ: Τα κέρδη του πρώτου εξαμήνου εκτινάχθηκαν για συγκυριακούς λόγους, όπως η λογιστική μείωση των δανειακών υποχρεώσεων της εισηγμένης και τα μη επαναλαμβανόμενα μικτά περιθώρια κέρδους του κλάδου λόγω της εκτίναξης της τιμής του χάλυβα. Από την άλλη πλευρά: α) Η τρέχουσα ζήτηση παραμένει ισχυρή και μελλοντικά υποσχόμενη, οδηγώντας σε ένα μειωμένο σε σχέση με το πρώτο εξάμηνο, αλλά αρκετά ικανοποιητικό μικτό περιθώριο κέρδους β) Η δρομολογούμενη πώληση μη λειτουργικού ακινήτου προς 11,5 εκατ. ευρώ στην ElvalHalcor θα μειώσει τον καθαρό δανεισμό της ΣΙΔΜΑ και θα βελτιώσει τους δείκτες ρευστότητας και κεφαλαιακής της διάρθρωσης.

Παπουτσάνης: Ξεκίνησε πριν από τρία χρόνια ως «turn around story» και έχει μετεξελιχθεί σε ένα «growth story». Με βάση τα κέρδη εννεαμήνου, διαπραγματεύεται με p/e 15,5, που θα μειωθεί σημαντικά αν υπολογιστούν και τα κέρδη του τελευταίου τριμήνου της χρονιάς.

ΕΛΤΟΝ Χημικά: Με βάση τα κέρδη του εξαμήνου το p/e της μετοχής διαμορφώνεται στο 13,5, όταν κατά τη διάρκεια του τρίτου τριμήνου ακολούθησε σημαντική βελτίωση οικονομικών επιδόσεων, με αποτέλεσμα να θεωρούνται βάσιμες οι προσδοκίες για μονοψήφιο p/e για το σύνολο της χρήσης.

Medicon Hellas: Μονοψήφιο p/e για τη μετοχή με βάση τα κέρδη μόνο του πρώτου εξαμήνου, όταν η μέχρι σήμερα φετινή πορεία της εισηγμένης εξελίσσεται σαφώς ικανοποιητικά. Πάντως, ένα τμήμα των αυξημένων οικονομικών της επιδόσεων οφείλεται στα μοριακά και «γρήγορα» τεστ κορωνοϊού, που διαθέτει η εισηγμένη εταιρεία, δραστηριότητα που μάλλον θα περιοριστεί όταν αντιμετωπιστεί η τρέχουσα πανδημία.

Καρέλιας: Με βάση τα κέρδη του πρώτου εξαμήνου, προκύπτει δείκτης p/e χαμηλότερος του 20, διαμορφώνοντας προσδοκίες για πολύ χαμηλότερη τιμή αν συνυπολογιστούν και οι επιδόσεις του δεύτερου μισού του 2021. Να συνεκτιμηθεί ότι η εισηγμένη διαθέτει με τη μορφή μετρητών και χρηματοοικονομικών προϊόντων θετικό καθαρό ταμείο εκατοντάδων εκατομμυρίων ευρώ. Αν -θεωρητικά- η εταιρεία επέστρεφε στους μετόχους της το καθαρό της ταμείο, τότε το p/e της μετοχής θα ήταν πολύ χαμηλότερο του 10.