«Φτωχός συγγενής» στα θεσμικά χαρτοφυλάκια το Χρηματιστήριο

Πολύ περιορισμένα τα οφέλη από την αύξηση του ενεργητικού των εγχώριων θεσμικών χαρτοφυλακίων. Τι δείχνουν τα στοιχεία από τα χαρτοφυλάκια των ΑΕΔΑΚ, των ασφαλιστικών και των Ταμείων Επαγγελματικής Ασφάλισης.

«Τα εγχώρια θεσμικά χαρτοφυλάκια είναι μικρά σε μέγεθος, τοποθετούνται σε πολύ σημαντικό βαθμό σε τίτλους του εξωτερικού και γενικότερα έχουν περιορισμένες θέσεις σε μετοχές του ελληνικού χρηματιστηρίου».

Με αυτό τον τρόπο περιέγραψε γνωστός παράγοντας της αγοράς τη σχέση των εγχώριων θεσμικών χαρτοφυλακίων με τις ελληνικές μετοχές και το Χρηματιστήριο της Αθήνας, συμπληρώνοντας: «Οι Έλληνες επιλέγουν πολύ περισσότερο να τοποθετούν τις αποταμιεύσεις τους σε ακίνητα και καταθέσεις σε σχέση με τους Ευρωπαίους και τους Αμερικανούς. Ωστόσο, το 2021 είχαμε μια καλή χρονιά για την εγχώρια αγορά του asset management, καθώς οι αξίες των περισσότερων χρηματοοικονομικών προϊόντων ανά τον κόσμο σημείωσαν άνοδο και επιπλέον σημαντικά ποσά έφυγαν από τις τράπεζες και κατευθύνθηκαν σε επαγγελματίες διαχειριστές χαρτοφυλακίων λόγω των μηδενικών πλέον καταθετικών επιτοκίων. Όμως, από όλη αυτή τη διαδικασία, τα φρέσκα χρήματα που τοποθετήθηκαν σε ελληνικές μετοχές ήταν σαφώς περιορισμένα και μάλιστα επικεντρώθηκαν σε τίτλους της υψηλότερης κεφαλαιοποίησης.

Γενικότερα, το μικρό μέγεθος των εγχώριων θεσμικών χαρτοφυλακίων αποτελεί ένα από τα σοβαρά διαθρωτικά προβλήματα της ελληνικής κεφαλαιαγοράς και σε μεγάλο βαθμό ερμηνεύει την έντονη μεταβλητότητα που κατά καιρούς παρουσιάζει ο Γενικός Δείκτης του ΧΑ και τη μεγάλη εξάρτησή του από τις εκάστοτε διαθέσεις και προτεραιότητες των -συχνά βραχυπρόθεσμων- ξένων επενδυτών. Αυτό με τη σειρά του σημαίνει ότι οι Έλληνες μικροεπενδυτές είναι προτιμότερο να τοποθετούνται επιλεκτικά με μακροπρόθεσμο χρονικό ορίζοντα σε μετοχές με ισχυρά θεμελιώδη στοιχεία».

Αμοιβαία κεφάλαια

Χαρακτηριστικά είναι τα στοιχεία από τις εισροές που παρατηρήθηκαν φέτος στα αμοιβαία κεφάλαια των εγχώριων ΑΕΔΑΚ. Ειδικότερα, ενώ από την αρχή της χρονιάς έως και τα μέσα Δεκεμβρίου οι κεφαλαιακές εισροές κυμάνθηκαν γύρω στα 2,4 δισ. ευρώ, το 47% αυτών τοποθετήθηκε σε Μετοχικά και Ομολογιακά Funds of Funds Εξωτερικού, το 21,5% σε Ομολογιακά Εσωτερικού, ενώ σε Μετοχικά Ελλάδας μόλις 117 εκατ. ευρώ, ή το 4,9% των συνολικών εισροών (λογικά υπήρξαν και κάποιες έμμεσες εισροές μέσω των Μικτών Α/Κ).

Σύμφωνα με παράγοντες της αγοράς, οι κυριότεροι λόγοι που ερμηνεύουν αυτή την εξέλιξη είναι:

α) Το καλύτερο ιστορικό αποδόσεων (track record) των ξένων μετοχών κατά την τελευταία δεκαετία σε σχέση με τον Γενικό Δείκτη του ΧΑ, γεγονός που ναι μεν καθιστά ευκολότερη την πώληση τέτοιων προϊόντων, ωστόσο είναι γνωστό πως οι αποδόσεις του παρελθόντος δεν εγγυώνται τις μελλοντικές.

β) Η αποφυγή επενδυτών με συντηρητικό προφίλ να τοποθετηθούν σε ελληνικές μετοχές, οι οποίες θεωρούνται υψηλότερου ρίσκου.

γ) Οι σχετικά περιορισμένες επιλογές που προσφέρει τόσο το ΧΑ όσο και η υπόλοιπη εγχώρια κεφαλαιαγορά στους επενδυτές.

Ένα ακόμη στοιχείο που αφορά τα αμοιβαία κεφάλαια είναι η διάρθρωση του ενεργητικού τους ανά κατηγορία. Έτσι, με βάση τα στοιχεία της 22ας Δεκεμβρίου του 2021, σε ένα σύνολο 10,99 δισ. ευρώ, το ενεργητικό των Μετοχικών Α/Κ Εσωτερικού ήταν 1,324 δισ. ευρώ (γύρω στο 12%), των Μικτών (ένα τμήμα αυτών έχει επενδυθεί σε ελληνικές μετοχές) 2,546 δισ. ευρώ και των Ομολογιακών Εσωτερικού 2,069 δισ. ευρώ.

Ασφαλιστικές εταιρείες-ΤΕΑ

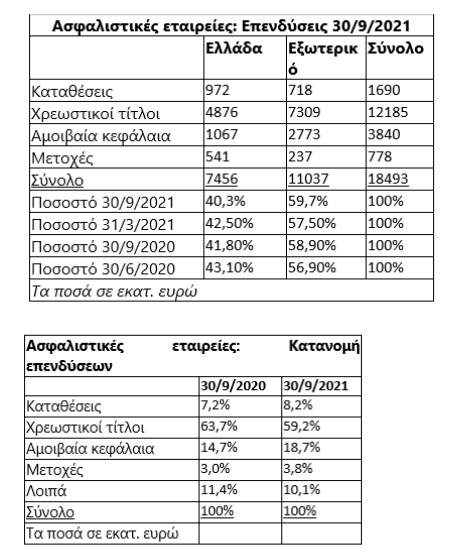

Οι ασφαλιστικές εταιρείες αποτελούν τον μεγαλύτερο θεσμικό επενδυτή στην Ελλάδα και μάλιστα είδαν το 2021 τα επενδυτικά-αποταμιευτικά προγράμματα του κλάδου ζωής να σημειώνουν ισχυρή αύξηση παραγωγής. Ωστόσο με βάση τα στοιχεία της Τραπέζης της Ελλάδος (βλέπε παρατιθέμενους πίνακες) στις 30/9/2021 το 57% των επενδύσεων των ασφαλιστικών εταιρειών αφορούσε περιουσιακά στοιχεία του εξωτερικού (το ποσοστό αυτό υπήρξε και μεγαλύτερο κατά την προηγούμενη δεκαετία, όταν ο κίνδυνος της Ελλάδας ήταν πολύ υψηλότερος).

Πέραν του ότι το μεγαλύτερο ποσοστό των επενδύσεων των ασφαλιστικών εταιρειών είναι τοποθετημένο σε τίτλους του εξωτερικού, αξιοσημείωτη είναι η σαφώς περιορισμένη τοποθέτηση του κλάδου σε μετοχικούς τίτλους (3,8% συν κάποιες έμμεσες τοποθετήσεις μέσω των αμοιβαίων κεφαλαίων που κατέχουν), προκειμένου να εξασφαλίζουν υψηλούς δείκτες φερεγγυότητας από τις εποπτικές αρχές, χωρίς να είναι αναγκασμένες να αυξάνουν τα ίδια κεφάλαιά τους.

Τα Ταμεία Επαγγελματικής Ασφάλισης (ΤΕΑ) αποτελούν ένα σχετικό νέο (για την Ελλάδα) αλλά έντονα αναπτυσσόμενο θεσμό, μέσω του οποίου οι επιχειρήσεις προσφέρουν κίνητρα στους εργαζομένους τους και οι τελευταίοι μέσω άμεσων και έμμεσων ενισχύσεων (πέραν των δικών τους εισφορών, πριμοδότηση εργοδοτών και φορολογικές απαλλαγές) εξασφαλίζουν καλύτερες απολαβές κατά τη διάρκεια της συνταξιοδότησής τους.

Στις 30 Σεπτεμβρίου του 2021, το ενεργητικό των ΤΕΑ είχε διαμορφωθεί σε 1,777 δισ. ευρώ (αυξημένο σε σχέση με πέρυσι), εκ των οποίων το 15,6% ήταν τοποθετημένο σε τραπεζικές καταθέσεις, το 40,3% σε χρεωστικούς τίτλους (ομόλογα, έντοκα γραμμάτια), το 25,5% σε μερίδια αμοιβαίων κεφαλαίων, το 16% σε μετοχές και το 2,6% σε λοιπά επενδυτικά προϊόντα.

Ένα δεύτερο σημαντικό χαρακτηριστικό είναι πως το μεγαλύτερο τμήμα των τοποθετήσεων των ΤΕΑ αφορά περιουσιακά στοιχεία του εξωτερικού. Έτσι, από το 40,3% του ενεργητικού τους το οποίο έχει επενδυθεί σε χρεωστικούς τίτλους, μόνο το 14% αφορά την Ελλάδα, σε σύγκριση με το 18,3% της Ευρωζώνης και το 8% τις υπόλοιπες χώρες. Ίδια είναι η εικόνα που επικρατεί τόσο στα αμοιβαία κεφάλαια (από το 25,5%, μόνο 1,8% Ελλάδα, 21,9% Ευρωζώνη και 1,8% λοιπές χώρες), όσο και τις μετοχές (από το 16%, μόνο το 4,1% Ελλάδα, 4,8% Ευρωζώνη και 7,1% λοιπές χώρες).