Deutsche Bank: Κέρδισε τις εντυπώσεις το ΧΑ τον Ιανουάριο

Τη δεύτερη μεγαλύτερη επίδοση παγκοσμίως σημείωσε η ελληνική αγορά. Η πορεία των τραπεζών μετοχών και τα δεδομένα που εξετάζουν οι επενδυτές. Κακός μήνας ο Ιανουάριος για ομόλογα-κρυπτονομίσματα. Ποιες επενδύσεις ξεχώρισαν.

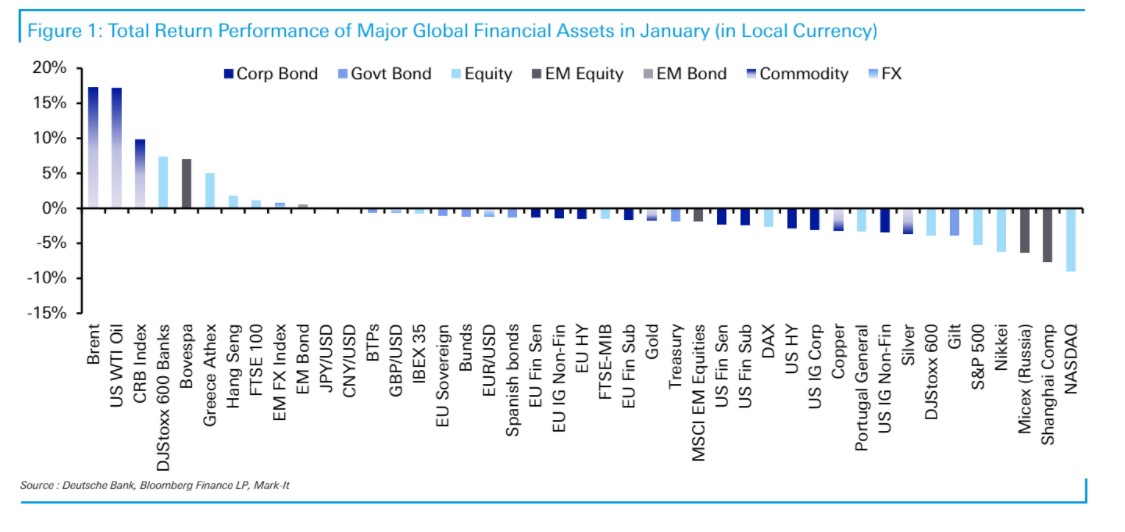

Κόντρα στο ρεύμα κινήθηκε το ΧΑ τον Ιανουάριο και μαζί με την αγορά της Βραζιλίας ήταν οι κορυφαίοι μετοχικοί δείκτες σε απόδοση τον πρώτο μήνα του έτους, ενώ από τα επιμέρους περιουσιακά στοιχεία και δείκτες, οι ευρωπαϊκές τράπεζες είχαν την υψηλότερη απόδοση.

Το μεγαλύτερο θέμα της αγοράς τον Ιανουάριο ήταν αναμφίβολα η πιο αυστηρή στροφή στις κεντρικές τράπεζες, ως απάντηση στον συνεχιζόμενο και επίμονο πληθωρισμό, με τη Fed ειδικότερα να είναι στην πρώτη γραμμή, εξηγεί η Deutsche Bank.

Κατά τη διάρκεια του μήνα, οι επενδυτές αποτίμησαν έναν πολύ πιο επιθετικό ρυθμό αυξήσεων σε σχέση με τις αρχικές προσδοκίες τους και τα προθεσμιακά συμβόλαια Fed Funds έχουν περάσει από την τιμολόγηση 3 αυξήσεων το 2022 στο τέλος Δεκεμβρίου, σε 5 αυξήσεις στο τέλος Ιανουαρίου. Επιπλέον, οι αγορές εξετάζουν σοβαρά την προοπτική συνεχών αυξήσεων, με μια δεύτερη πλήρη αύξηση να τιμολογείται από την επόμενη συνεδρίαση του Μαΐου.

Με την προοπτική αυστηρότερης νομισματικής πολιτικής πολύ νωρίτερα από ό,τι αναμενόταν, οι παγκόσμιες μετοχές σημείωσαν τη χειρότερη μηνιαία επίδοση από τον Μάρτιο του 2020, στο απόγειο του αρχικού κύματος της πανδημίας.

Το άλλο κύριο θέμα ήταν η αυξανόμενη ένταση μεταξύ της Ρωσίας και της Δύσης σχετικά με την Ουκρανία, η οποία μείωσε περαιτέρω το κλίμα μεταξύ των περιουσιακών στοιχείων κινδύνου. Τούτου λεχθέντος, η αυξανόμενη ένταση αποδείχθηκε υποστηρικτική για τις τιμές του πετρελαίου, με το Brent να ξεπερνά τα 90 δολάρια/βαρέλι για πρώτη φορά από το 2014. Η αύξηση του κινδύνου σύγκρουσης έστειλε επίσης υψηλότερα τα ευρωπαϊκά συμβόλαια μελλοντικής εκπλήρωσης για το φυσικό αέριο, τα οποία σημείωσαν άνοδο +20,4%, αν και εξακολουθούν να βρίσκονται κάτω από το ανώτατο επίπεδό τους στα τέλη του περασμένου έτους, έχοντας χάσει -24,0% τον Δεκέμβριο.

Πώς κινήθηκαν οι αγορές

Στις μετοχές, το ΧΑ ήταν ευχάριστη έκπληξη με τη δεύτερη επίδοση στον κόσμο ανάμεσα στις μετοχικές αγορές που παρακολουθεί η γερμανική τράπεζα με 5% απόδοση. Συνολικά, σε όρους απόδοσης, ο S&P 500 (-5,2%) υπέστη τη χειρότερη μηνιαία απόδοσή του από τον Μάρτιο του 2020, στο αποκορύφωμα του αρχικού κύματος της πανδημίας, ενώ ο ευρωπαϊκός δείκτης μετοχών STOXX 600 (-3,8%) έχασε επίσης έδαφος. Οι τεχνολογικές μετοχές ηγήθηκαν της πτώσης, με τον δείκτη NASDAQ (-9,0%) να σημειώνει ακόμη μεγαλύτερη πτώση, η οποία τον κατέστησε τη χειρότερη επίδοση σε ολόκληρο το δείγμα της DB. Από τους λίγους δείκτες που είδαν θετική απόδοση ήταν οι τραπεζικές μετοχές, υποστηριζόμενες από τις υψηλότερες αποδόσεις.

Για τα εταιρικά ομόλογα, ήταν ένας κακός μήνας σε όλους τους τομείς, με τον Ιανουάριο να σηματοδοτεί την πρώτη φορά από τον Μάρτιο του 2020, που κάθε πιστωτικός δείκτης στον πίνακα που παρακολουθεί η DB να έχει κινηθεί χαμηλότερα. Τα ομόλογα στις ΗΠΑ υποαπέδωσαν ιδιαίτερα, με τα αμερικανικά ομόλογα υψηλής απόδοσης -3,0% και τα επενδυτικής βαθμίδας των μη τραπεζών με πτώση -3,4%.

Τα κρατικά ομόλογα έχασαν έδαφος σε όλο τον πίνακα και τα αμερικανικά κρατικά ομόλογα (-1,9%) υποαπέδωσαν έναντι των αντίστοιχων ευρωπαϊκών, όπως τα bunds (-1,1%). Πράγματι, ήταν η χειρότερη μηνιαία επίδοση για τα US Treasuries από τον Φεβρουάριο του 2021. Τα ιταλικά ομόλογα BTPs (-0,6%) σημείωσαν σχετική υπεραπόδοση, χάρη στη χαλάρωση της ανησυχίας για τον πολιτικό κίνδυνο, δεδομένου του επαναδιορισμού του προέδρου Mattarella, η οποία επέτρεψε στην κυβέρνηση Draghi να συνεχίσει να ασκεί τα καθήκοντά της.

Παράλληλα, ήταν ένας κακός μήνας για να είναι κανείς στα κρυπτονομίσματα, καθώς το ξεπούλημα από τα τέλη του 2021 συνεχίστηκε. Το Bitcoin έκλεισε τον μήνα με περαιτέρω πτώση -17,0%, τρίτη διαδοχική πτώση, και άλλα, συμπεριλαμβανομένων των XRP (-26,5%), Ethereum (-27,3%) και Litecoin (-25,3%), υπέστησαν επίσης σημαντικές απώλειες.

Οι στροφές των κεντρικών τραπεζών προς πιο αυστηρές πολιτικές συνέβαλαν στην υπονόμευση των τιμών των πολύτιμων μετάλλων ως αντιστάθμισμα έναντι του πληθωρισμού, καθώς τόσο ο χρυσός (-1,8%) όσο και το ασήμι (-3,6%) υποχώρησαν κατά τη διάρκεια του μήνα.