Ποιες είναι τώρα οι προβλέψεις για τις ελληνικές τράπεζες

Τι προεξοφλεί το τελευταίο διάστημα η αγορά. Το δέλεαρ του μερίσματος και το ατού του Ταμείου Ανάκαμψης. Οι τιμές-στόχοι των μεγάλων ξένων ανά τράπεζα και τα περιθώρια περαιτέρω ανόδου. Τα φαβορί και το αουτσάιντερ. [Πίνακες]

Οι εγχώριες τραπεζικές μετοχές έχουν ξεκινήσει ζωηρά το νέο έτος και ήδη σημειώνουν σημαντικά κέρδη στο ταμπλό του ΧΑ.

Ακολουθώντας από κοντά την πορεία του δείκτη των ευρωπαϊκών τραπεζών Stoxx 600 Banks (σ.σ. ο Ιανουάριος έκλεισε με τον δείκτη των ευρωπαϊκών τραπεζών στην πρώτη θέση των αποδόσεων παγκοσμίως), οι εγχώριοι τραπεζικοί τίτλοι υπεραπέδωσαν τον Ιανουάριο, με αποδόσεις από 12%-24%, γεγονός με ιδιαίτερη σημασία, όταν για το ίδιο διάστημα οι ξένες αγορές έκαναν ποδαρικό με το αριστερό.

Όλοι σχεδόν οι επενδυτικοί οίκοι του εξωτερικού που ασχολούνται με τις ελληνικές μετοχές (πιο πρόσφατα οι Deutsche Bank, HSBC, JP Morgan και Bank of America) αλλά και οι εγχώριες χρηματιστηριακές εταιρείες (Eurobank Equities, Axia Ventures, Pantelakis και Alpha Finance) προχώρησαν σε πολύ ισχυρή αναβάθμιση των εκτιμήσεών τους για την πορεία των ελληνικών τραπεζών, με γνώμονα την επόμενη τριετία. Φαίνεται λοιπόν ότι το 2022 μπορεί να είναι επιτέλους η χρονιά του τραπεζικού κλάδου.

Τι προεξοφλούν στο ταμπλό του ΧΑ

Οι λόγοι για τη μαζική επιστροφή των θετικών συστάσεων των αναλυτών στους τραπεζικούς τίτλους των Alpha Bank, ETE, Eurobank και Πειραιώς είναι πολλοί: ο πρώτος αφορά τις προσδοκίες από το Ταμείο Ανάκαμψης και Ανασυγκρότησης (RRF) και τη στήριξη που μπορεί να προσφέρει στην οικονομία μεσοπρόθεσμα, τις πιο ευοίωνες προοπτικές για τα κόκκινα δάνεια, την ενίσχυση των κεφαλαίων, τα υψηλότερα επιτόκια που θα έρθουν από την ευρωζώνη, αλλά και την πλήρη επιστροφή στην κανονικότητα, που θα συμβεί με τις πρώτες πληρωμές μερισμάτων στους μετόχους.

Οι αναλυτές τονίζουν στις εκθέσεις τους τα υψηλότερα κέρδη και τις αυξημένες κεφαλαιακές θέσεις που έχουν πια σχηματιστεί στους τραπεζικούς ισολογισμούς, απόρροια των τελευταίων ενεργειών κεφαλαιακής ενίσχυσης και των βελτιωμένων αποτιμήσεων των συναλλαγών στα κόκκινα δάνεια (NPEs).

Η μεγάλη μεσοπρόθεσμη αξία στις ελληνικές τράπεζες μπορεί να προέλθει από το Ταμείο Ανάκαμψης: από τη μία, αυξάνει τις εκτιμήσεις για την εγχώρια οικονομία και από την άλλη, επιτρέπει στις τράπεζες να εισέλθουν σε έναν ενάρετο κύκλο αύξησης στις χορηγήσεις τους μέχρι το τέλος του 2026, έπειτα από μια δεκαπενταετή περίοδο απομόχλευσης.

Τα έμμεσα οφέλη της ανάπτυξης και οι διευκολυντικές συνθήκες της αγοράς, όσον αφορά τις προμήθειες και την ποιότητα του ενεργητικού, θα οδηγήσουν επίσης σε ισχυρή ανάκαμψη της κερδοφορίας. Τα βασικά λειτουργικά έσοδα εκτιμάται ότι θα αυξηθούν από 25% έως 35%, σύμφωνα με τη μέση εκτίμηση των αναλυτών από το 2021-2026, καθώς τα βασικά έσοδα προ προβλέψεων θα ενισχυθούν σημαντικά από τη βελτίωση του σκέλους των προμηθειών.

Χαμηλές αποτιμήσεις και υψηλά περιθώρια ανόδου από τις τιμές-στόχους

Ο κλάδος, μετά τη χρηματιστηριακή καθίζηση που υπέστη σε όρους αποτίμησης το 2020, επανέρχεται και οι αναλυτές εκτιμούν ότι η άνοδος που σημειώνεται έχει χαρακτηριστικά που δεν συνάδουν με ένα ακόμη ευκαιριακό ανοδικό ράλι τιμών και ωραιοποίησης αποτιμήσεων αλλά κάτι διαφορετικό. Επενδυτικά, οι τράπεζες στην Ελλάδα γυρίζουν σελίδα και πρόκειται να ξεκινήσουν φέτος τις κανονιστικές συζητήσεις για τη διανομή μερισμάτων από τα κέρδη του 2022.

Εν πολλοίς, αυτό αποτελεί και την πλήρη επιστροφή αλλά και το δέλεαρ, αφού οι τραπεζικές μετοχές είθισται να έχουν φανατικό κοινό γιατί χαρακτηρίζονταν από τις γαλαντόμες μερισματικές αποδόσεις. Στην Ευρώπη, οι τράπεζες, μετά και το πράσινο φως της Ευρωπαϊκής Αρχής Τραπεζών να ξεκινήσουν και πάλι τις διανομές στους μετόχους τους, εμφανίζουν τις υψηλότερες μερισματικές αποδόσεις από όλους τους κλάδους και ξεπερνούν το 5% κατά μέσο όρο.

Πιο αναλυτικά οι αναλυτές εκτιμούν:

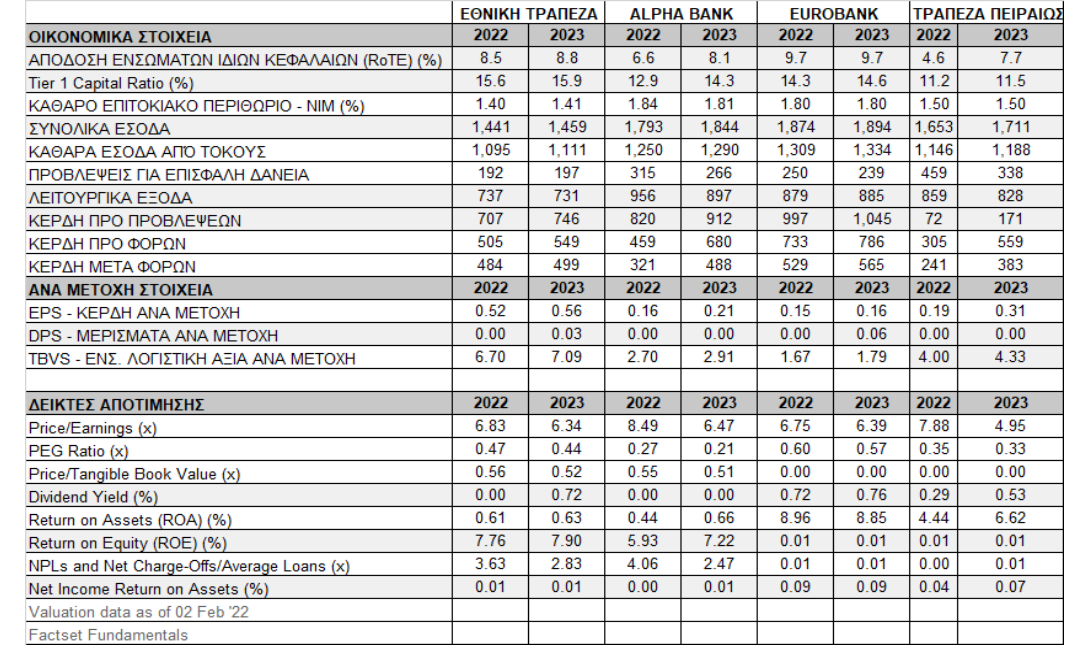

• Eurobank: Η μέση τιμή-στόχος στη διάρκεια του 2022 έχει κινηθεί ανοδικά, στο 1,30 ευρώ, με θετικό ρυθμό μεταβολής από τα τρέχοντα επίπεδα της μετοχής στο ταμπλό του Χ.Α. Η τράπεζα, για το 2022 και το 2023, αποτιμάται με δείκτη τιμής προς καθαρή κερδοφορία (P/E) στις 6,8 και 6,4 φορές αντίστοιχα, αρκετά χαμηλότερα από τον μέσο όρο του ευρωπαϊκού κλάδου που τοποθετείται στα επίπεδα των 10 φορών σε όρους Ρ/Ε και 1 φοράς σε όρους ενσώματης λογιστικής αξίας (P/TBV).

Αναφορικά με τους δείκτες εσωτερικής αξίας (P/ΤBV), η αποτίμηση της τράπεζας τοποθετείται στις 0,62 φορές και τις 0,57 φορές για την περίοδο 2022-2023, στο πάνω εύρος των αποτιμήσεων του εγχώριου κλάδου, αλλά και η αποδοτικότητα των ιδίων κεφαλαίων προβλέπεται σε 9% για τη διετία, που είναι και ο υψηλότερος δείκτης μεταξύ των τεσσάρων συστημικών τραπεζών. Η τιτλοποίηση (project «Mexico») το 2021 οδήγησε την τράπεζα σε μονοψήφιο δείκτη NPEs, την πρώτη μεταξύ των τεσσάρων. Οι αναλυτές εκτιμούν πάνω από 500 εκατ. ευρώ κερδοφορία για έκαστο έτος την περίοδο 2022-2023.

• Εθνική Τράπεζα: Η μέση τιμή-στόχος είναι τα 4,20 ευρώ ανά μετοχή και το περιθώριο ανόδου είναι περίπου 20% από τα τρέχοντα επίπεδα. Η Εθνική Τράπεζα, τη δεδομένη χρονική στιγμή, αποτελεί την κορυφαία επιλογή από τον τραπεζικό κλάδο, με τις περισσότερες θετικές συστάσεις.

Ο δείκτης τιμής προς καθαρή κερδοφορία της τράπεζας εκτιμάται ότι θα διαμορφωθεί στις 6,8 φορές το 2022 και σε 6,3 φορές το 2023 σε σταθμισμένους όρους. Αναφορικά με τους δείκτες εσωτερικής αξίας (P/ΤBV), η αποτίμηση της τράπεζας εκτιμάται στις 0,53 φορές για την περίοδο 2022-2023. Η αποδοτικότητα των ιδίων κεφαλαίων προβλέπεται στα πέριξ του 8% τη επόμενη διετία.

Η μόνη παραφωνία στον θετικό βηματισμό της ΕΤΕ για τους ξένους επενδυτές είναι το υψηλό ποσοστό συμμετοχής , της τάξεως του 40% του ΤΧΣ στο μετοχικό κεφάλαιο της τράπεζας και το οποίο αποτελεί εν δυνάμει προσφορά. Από την άλλη, η είσοδός της στον δείκτη MSCI Greece Standard είναι θέμα χρόνου. Η κερδοφορία τη διετία 2022-2023 μπορεί να ξεπεράσει τα 900 εκατ. ευρώ, αθροιστικά.

• Alpha Βank: Η μέση τιμή-στόχος είναι το 1,55 ευρώ ανά μετοχή και το περιθώριο ανόδου είναι σχετικά χαμηλό, μετά το +24% από τις αρχές του έτους. H Alpha Βank κλείνει ταχύτατα το gap αποτίμησης που είχε με την ΕΤΕ και τη Eurobank, εξαιτίας του γεγονότος ότι ήταν ένα βήμα στη μείωση των NPEs. Για την περίοδο 2022-2023, ο δείκτης τιμής προς καθαρή κερδοφορία της τράπεζας (Ρ/Ε) θα διαμορφωθεί σε 8,5 φορές το 2022 και 6,5 φορές το 2023. Αναφορικά με τους δείκτες εσωτερικής αξίας (P/ΤBV), η αποτίμηση της τράπεζας εκτιμάται στις 0,50 φορές για την περίοδο 2022 και στις 0,47 φορές για το 2023, έχοντας κλείσει το discount που είχε από την ΕΤΕ.

Η αποδοτικότητα των ιδίων κεφαλαίων προβλέπεται από αρνητικά επίπεδα το 2021 σε 5,9% το 2022 και 7,2% το 2023. Οι αναλυτές προβλέπουν πάνω από 850 εκατ. καθαρά κέρδη τη διετία 2022-2023.

• Τράπεζα Πειραιώς: Η τιμή-στόχος είναι στo 1,92 ευρώ ανά μετοχή και έχει τις λιγότερες θετικές συστάσεις από τα τμήματα ανάλυσης, γεγονός που της δίνει και το υψηλότερο περιθώριο ανόδου και ίσως την πιθανότητα να υπεραποδώσει σημαντικά σε περίπτωση που επενδυτικοί οίκοι αλλάξουν το επόμενο χρονικό διάστημα τις συστάσεις τους.

Για την Τράπεζα Πειραιώς, ο δείκτης P/E είναι 7,9 φορές το 2022 αλλά μόλις 4,9 φορές το 2023, ενώ σε όρους ενσώματης λογιστικής αξίας ο τίτλος της είναι διαπραγματεύσιμος στις 0,35 φορές φέτος και στις 0,33 φορές το 2023, ο χαμηλότερος μεταξύ των εγχώριων τραπεζών και discount άνω του 30%. Η αποδοτικότητα των ιδίων κεφαλαίων προβλέπεται σε 4,4% φέτος και 6,6% το 2023. Αν η τράπεζα κλείσει την ψαλίδα στην αποδοτικότητα πιο γρήγορα από ό,τι εκτιμούν οι αναλυτές, τότε η μετοχή της μπορεί να έχει το υψηλότερο περιθώριο ανόδου. Η κερδοφορία τη διετία 2022-2023 μπορεί να ξεπεράσει τα 600 εκατ. ευρώ, αθροιστικά, βάσει των εκτιμήσεων των αναλυτών.