Citigroup: Αυξάνει στα €4 την τιμή-στόχο για την Εθνική Τράπεζα

Το καλό και το κακό σενάριο για τη μετοχή. Αναθεωρείται η εκτίμηση για τα προσαρμοσμένα κέρδη ανά μετοχή. Φιλόδοξος ο στόχος αποδοτικότητας. Πόσο θα διαμορφωθούν τα NPEs.

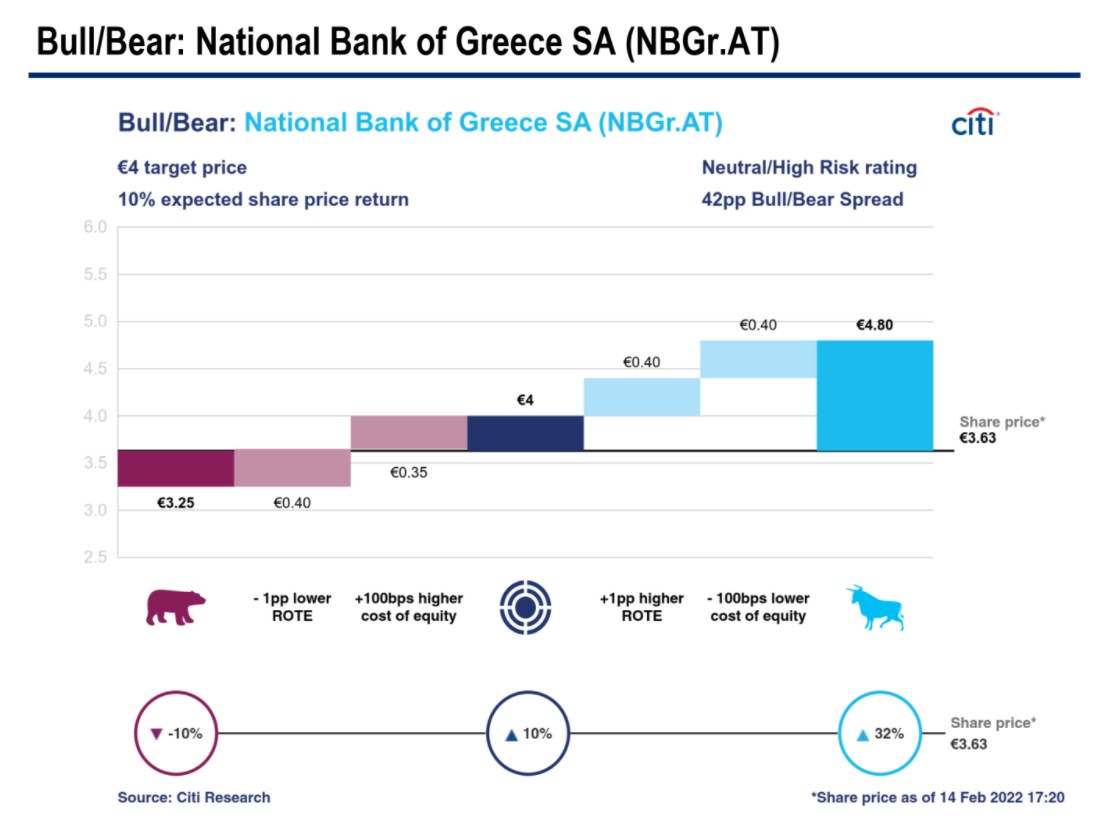

Η άποψη της Citigroup για τη μετοχή της Εθνικής παραμένει ουδέτερη/υψηλού κινδύνου, αλλά η νέα τιμή- στόχος είναι στα €4 ευρώ ανά μετοχή. Στο καλό σενάριο της αμερικανικής τράπεζας για τη μετοχή της η τιμή-στόχος αυξάνεται σε 4,80 ευρώ και στο αρνητικό σενάριο, σε 3,25 ευρώ ανά μετοχή.

Η αμερικανική τράπεζα εξηγεί ότι: «Ανανεώνουμε το μοντέλο κερδών μας και την τιμή-στόχο για την ETE, για να περιλάβουμε τις πρόσφατες οικονομικές επιδόσεις, το μεταβαλλόμενο λειτουργικό περιβάλλον και την επικαιροποιημένη καθοδήγηση της διοίκησης. Αναθεωρούμε τις εκτιμήσεις μας για τα προσαρμοσμένα κέρδη ανά μετοχή κατά 1% το 2021 και κατά 30%-51% το 2022-23. Οι αναθεωρήσεις οφείλονται στις υψηλότερες αμοιβές, καλύτερο κόστος και καλύτερο κόστος προβλέψεων (CoR). Ως αποτέλεσμα, η τιμή-στόχος μας αυξάνεται στα 4,0 ευρώ από €2,70», εξηγεί ο αναλυτής της Citigroup. «Ενώ η διοίκηση σημειώνει πρόοδο στην εξυγίανση των NPEs, τη βελτίωση της αποτελεσματικότητας και την αύξηση των αμοιβών, διατηρούμε την ουδέτερη/υψηλού κινδύνου θέση μας αξιολόγηση, δεδομένης της δημοσιονομικής κατάστασης του κράτους και δεδομένου ότι η επένδυση εξαρτάται από την ολοκλήρωση των εκκρεμών πωλήσεων NPE, την ισχυρή επιχειρηματική ανάπτυξη του δανεισμού και την υλοποίηση υψηλότερων επιτοκίων», συνεχίζει η τράπεζα.

Φιλόδοξος στόχος αποδοτικότητας - ROE

«Πιστεύουμε ότι το σχέδιο της ΕΤΕ για την επίτευξη διψήφιου βασικού δείκτη αποδοτικότητας (RoE) έως το 2023 (έναντι 8,4% της Citi) είναι φιλόδοξος. Περαιτέρω, σχεδιάζει να επιτύχει περίπου 9% RoE φέτος (έναντι 8% της Citi). Είμαστε ελαφρώς λιγότερο αισιόδοξοι όσον αφορά τις αμοιβές (2020-22 CAGR: 9% Citi έναντι καθοδήγησης +10%) και είναι σχεδόν τα ίδια επίπεδα με τις εκτιμήσεις για το καθαρά έσοδα από τόκους (NII 2020-22 CAGR: -3%), το κόστος (70 εκατ. ευρώ βελτίωση σε σχέση με το 2020-22) και το κόστος προβλέψεων (2022: 60 bps)», εκτιμά η Citi.

Μονοψήφιος δείκτης NPE το 2022

«Η εξυγίανση των NPEs εξελίσσεται καλύτερα από ό,τι είναι προγραμματισμένα, με καλύτερες από τις αναμενόμενες τάσεις αθέτησης υποχρεώσεων στο χαρτοφυλάκιό της με δάνεια σε μορατόρια. Εμείς ενσωματώνουμε την υπόλοιπη προγραμματισμένη δράση εξυγίανσης των NPE το 2022, ύψους 1,5 δισ. ευρώ, στις εκτιμήσεις μας, με αποτέλεσμα ο δείκτης NPE να διαμορφωθεί σε περίπου 6% έως το 2022, όπως καθοδηγείται από τη διοίκηση», συνεχίζει η Citi.

H ETE μέσω προγραμμάτων και εσωτερικών μέτρων, βελτίωσε τον βασικό δείκτη κόστους προς έσοδα σε 50% (9Μ21) από 66% το 2015. Η Citi εκτιμά ότι θα συνεχιστεί η μείωση του κόστους, καθοδηγούμενη από στοχευμένα προγράμματα εξόδου και τα εσωτερικά μέτρα το 2022-23 (-2% έως -3% έναντι καθοδήγησης ενός, μείωση σε ετήσια βάση).

Συνολικά, η αμερικανική τράπεζα πιστεύει ότι τα υψηλότερα επιτόκια (+1,2 ποσοστιαίες μονάδες ανόδου στο ROTE, εάν τα επιτόκια καταθέσεων ανέβουν στο 1%), το RRF και η αύξηση του ΑΕΠ (εκτίμηση της Citi ότι η καθαρή επέκταση των εξυπηρετούμενων δανείων κατά €1,5 δισ. ετησίως την περίοδο 2022-23 -δηλ. c5% του ομίλου), και η διανομή μερίσματος (εκτιμά περίπου 30% διανομή μερίσματος το 2023) είναι οι βασικοί καταλύτες.