JP Morgan: Πού να επενδύσετε τώρα στις αγορές μετοχών

Μειώνει τις τιμές στόχους για τις μετοχές και το δείκτη S&P 500 παρότι προτρέπει τους επενδυτές να προετοιμαστούν για ένα «καλό» δεύτερο εξάμηνο. Που υπάρχουν ευκαιρίες στις αγορές μετοχών και ποιοι είναι οι κίνδυνοι.

«Η Fed σηματοδοτεί την επιστροφή σε ουδέτερη θέση, ενώ βραχυπρόθεσμα η ανάπτυξη και οι πληθωριστικοί κίνδυνοι αυξάνονται», επισημαίνει η JP Morgan στη στρατηγική της για τις παγκόσμιες αγορές και τις μετοχές.

Οι βραχυπρόθεσμες προβλέψεις για την ανάπτυξη συνεχίζουν να κινούνται προς τα κάτω, καθώς προσαρμόζονται στον πόλεμο Ρωσίας-Ουκρανίας και στα τελευταία νέα για την Cocid, τονίζει η τράπεζα.

«Με τις αναθεωρήσεις της περασμένης εβδομάδας για τη ζώνη του ευρώ και την Κίνα, προβλέπουμε τώρα ότι το πρώτο εξάμηνο του 2022 η παγκόσμια ανάπτυξη θα υποχωρήσει κάτω από το δυνητικό επίπεδο. Παρά τη διολίσθηση αυτή, η Fed και η BoE αύξησαν τα επιτόκια την περασμένη εβδομάδα και καθοδηγούν για επιστροφή στην ουδέτερη κατεύθυνση. Ωστόσο, εξακολουθούν να πιστεύουν ότι δεν θα υπάρξει κίνδυνος ύφεσης φέτος», επισημαίνει η αμερικανική τράπεζα.

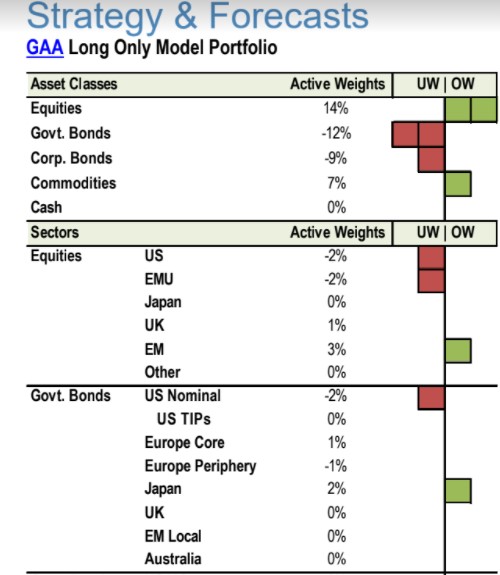

Η JP Morgan εκτιμά ότι είναι καιρός να αρχίσουν οι επενδυτές να προσθέτουν ρίσκο σε πολλούς τομείς που κινήθηκαν χαμηλότερα. «Δεν είναι όλα τα περιουσιακά στοιχεία φθηνά, αλλά υπάρχουν μεγάλες ευκαιρίες σε κομμάτια της αγοράς με υψηλό beta, που έχουν χτυπηθεί και που περιλαμβάνουν την καινοτομία, την τεχνολογία, τη βιοτεχνολογία, τις αναδυόμενες αγορές και ιδιαίτερα την Κίνα, καθώς και ευρύτερα μικρότερης κεφαλαιοποίησης και πιο ευμετάβλητες μετοχές.

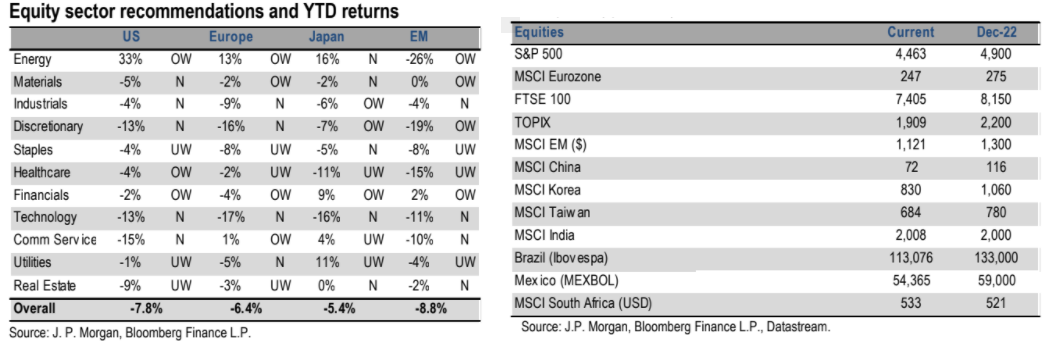

Ο δείκτης S&P 500 θα ολοκληρώσει το έτος στις 4.900 μονάδες (5.050 μονάδες η προηγούμενη εκτίμηση), υποστηρίζει ο οίκος. Οι αγορές έχουν απορροφήσει σημαντικά μακροοικονομικά και γεωπολιτικά σοκ εν μέσω μιας επιθετικής στροφής των κεντρικών τραπεζών.

«Προσαρμόζουμε το 2022 για το δείκτη S&P και τα κέρδη ανά μετοχή από $240 σε $235 (εξακολουθεί να είναι ισχυρή αύξηση +12% σε ετήσια βάση) για να αποτυπώσουμε αυτούς τους αντίθετους ανέμους. Ενώ η σύσφιξη της Fed παραμένει ο ισχυρότερος αντίξοος άνεμος, πιστεύουμε ότι η αγορά εξακολουθεί να έχει ανοδική πορεία. Το κλίμα στις τάξεις των επενδυτών είναι εξαιρετικά κακό και η τοποθέτηση σε μετοχές σε πολύ χαμηλά επίπεδα. Έχουμε τώρα να ξεπεράσουμε την πολυαναμενόμενη άνοδο της Fed και η οικονομία εξακολουθεί να ομαλοποιείται από τα πολλαπλά κύματα Covid», γράφει η αμερικανική τράπεζα.

«Το 2021, προειδοποιήσαμε για α) τον υπερκύκλο των εμπορευμάτων και την ενεργειακή κρίση, β) τη φούσκα της καινοτομίας, των ανανεώσιμων πηγών ενέργειας και γ) τη γεωπολιτική ως βασικό κίνδυνο το 2022», εξηγεί η JPM. Αυτές οι προβλέψεις έχουν τώρα σχεδόν πλήρως υλοποιηθεί.

Ενώ ο υπερκύκλος των εμπορευμάτων θα συνεχιστεί, η διόρθωση σε τομείς-φούσκες έχει πλέον πιθανότατα ολοκληρωθεί και ο γεωπολιτικός κίνδυνος θα αρχίσει πιθανότατα να υποχωρεί σε λίγες εβδομάδες.

Η JPM προτρέπει τους επενδυτές να προετοιμαστούν για ένα δυνητικά πιο κανονικό δεύτερο εξάμηνο. Τα ποσοστά αθέτησης είναι κοντά σε ιστορικά χαμηλά επίπεδα, τόσο στις ΗΠΑ, όσο και στην Ευρώπη, οι ισολογισμοί είναι γενικά σε καλά επίπεδα, με υψηλά περιθώρια κέρδους και βελτιωμένη απόδοση, ενώ και η διάρκεια του χρέους έχει γενικά επεκταθεί σημαντικά.

«Παράλληλα, αναθεωρούμε το στόχο του 2022 για το δείκτη των αναδυόμενων αγορών MSCI EM σε 1.300 μονάδες από 1.500 μονάδες πριν. Οι μετοχές των αναδυόμενων χωρών θα πρέπει να υπεραποδώσουν λόγω της ανοδικής τάσης στις εκτιμήσεις των κερδών και την καθοδική τάση στο ασφάλιστρο κινδύνου. Είμαστε overweight στην αγορά της Κίνας, καθώς είμαστε όλο και περισσότερο σίγουροι ότι η στροφή της κινεζικής μακροοικονομικής πολιτικής θα παράγει ισχυρή επιτάχυνση της ανάπτυξης του ΑΕΠ και βλέπουμε υψηλό ασφάλιστρο κινδύνου για τις μετοχές. Συνολικά, οι βασικές θέσεις είναι οι εξής:

- Overweight Βραζιλία, Σαουδική Αραβία, Κίνα, Ινδονησία και Ταϊλάνδη και

- Overweight Ενέργεια, Υλικά, Χρηματοοικονομικά.

Οι κίνδυνοι σε ανάπτυξη και πληθωρισμό

«Βλέπουμε τον πόλεμο να διευρύνει τους πτωτικούς κινδύνους για την ανάπτυξη. Συγκεκριμένα, μια διαρκής διακοπή του ρωσικού ενεργειακού εφοδιασμού θα ωθούσε τον πληθωρισμό σημαντικά υψηλότερα και πιθανόν να οδηγήσει την Ευρωζώνη σε ύφεση. Σύμφωνα με αυτό το σενάριο, η ομαλοποίηση της πολιτικής θα σταματούσε και οι κεντρικές τράπεζες θα γίνουν επιθετικές.

Σε ότι αφορά την πανδημία και το πώς επηρεάζει την Κίνα, ο οίκος επισημαίνει ότι ο αριθμός των κρουσμάτων παραμένει χαμηλός καθ' όλη τη διάρκεια της πανδημίας, αλλά αυτό εμπόδισε τη δημιουργία φυσικής ανοσίας. Σε συνδυασμό με τα λιγότερο αποτελεσματικά εμβόλια, η πολιτική μηδενικής ανοχής αποτελεί πρόκληση στις προοπτικές ανάπτυξης.