Εισηγμένες: Ρεκόρ δωδεκαετίας σπάνε τα φετινά μερίσματα

Ξεπέρασαν ήδη το 1,5 δισ. ευρώ οι επιστροφές κεφαλαίων στους μετόχους. Σινιάλο ότι θα ξεπεράσουν και το υψηλό του 2019. Ποιες εταιρείες αναμένεται να δώσουν αυξημένα ποσά. Πώς διαμορφώνονται οι μερισματικές αποδόσεις. ΠΙΝΑΚΑΣ.

Ρεκόρ δωδεκαετίας αναμένεται να σημειώσουν φέτος οι χρηματικές διανομές των εισηγμένων εταιρειών προς τους μετόχους τους, καθώς προβλέπεται να σημειώσουν την καλύτερη επίδοση από τότε που ξεκίνησε η οικονομική κρίση.

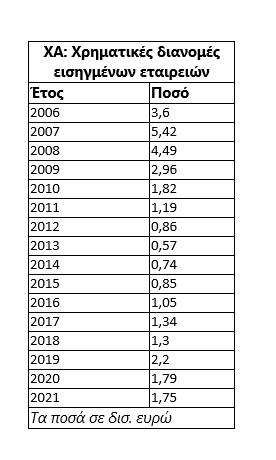

Ειδικότερα, όλα δείχνουν ότι το 2022 τα μερίσματα και οι επιστροφές κεφαλαίου όχι μόνο θα υπερβούν αθροιστικά την περυσινή επίδοση του 1,75 δισ. ευρώ, αλλά πιθανότατα θα ξεπεράσουν και εκείνη του 2019, όταν είχαν σκαρφαλώσει στα 2,2 δισ. ευρώ. Πηγαίνοντας πίσω στον χρόνο, μεγαλύτερα ποσά θα συναντήσουμε από το 2009 (2,96 δισ. ευρώ) και πίσω, όταν έστελναν τους μετόχους τους στο ταμείο οι εμπορικές τράπεζες (βλέπε στοιχεία πρώτου παρατιθέμενου πίνακα).

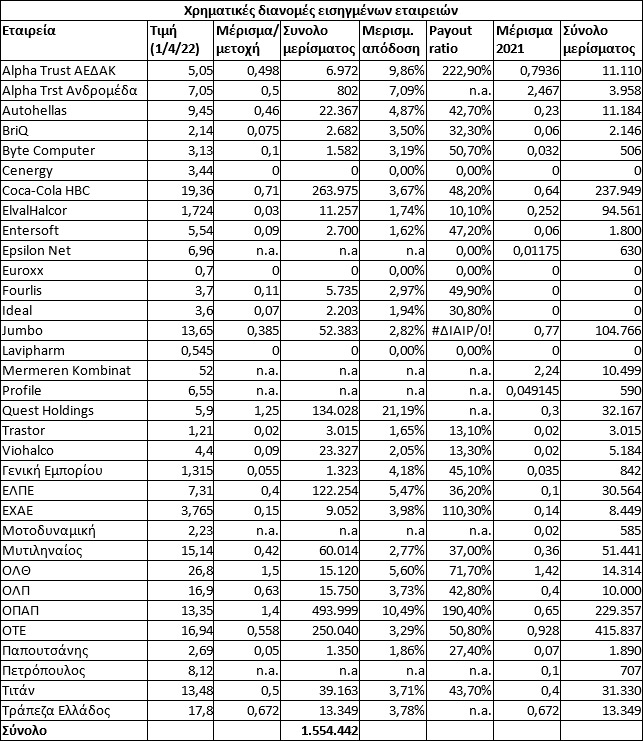

Ενδεικτικό είναι ότι μόνο μέχρι σήμερα, οι εισηγμένες εταιρείες είτε έχουν ήδη μοιράσει είτε έχουν εξαγγείλει ότι θα διανείμουν ποσό της τάξεως του 1,554 δισ. ευρώ, όπως προκύπτει και από τα στοιχεία του δεύτερου παρατιθέμενου πίνακα.

Όπως όλα δείχνουν, το ποσό αυτό θα ενισχυθεί δραστικά από τις χρηματικές διανομές εταιρειών με κερδοφόρα αποτελέσματα που δεν έχουν ανακοινώσει ακόμη τη μερισματική τους πολιτική, όπως για παράδειγμα οι Motor Oil, Καρέλιας, Πλαστικά Θράκης, Πλαστικά Κρήτης, ΕΥΔΑΠ, ΕΥΑΘ, ΚΡΙ-ΚΡΙ, Prodea ΑΕΕΑΠ, ΤΕΡΝΑ Ενεργειακή, Quest Holdings (το ποσό που ήδη διένειμε αφορούσε μέρος του τιμήματος από την πώληση θυγατρικής της εταιρείας), Jumbο (έχει προχωρήσει μόνο σε έκτακτη διανομή κερδών προηγούμενων χρήσεων), Alpha Trust ΑΕΔΑΚ (πέρα από τα κέρδη παρελθουσών χρήσεων που ήδη διένειμε), Sarantis, ΑΔΜΗΕ, Πλαίσιο, ΕΛΤΟΝ Χημικά, Ικτίνος Μάρμαρα, Π. Πετρόπουλος, Έλαστρον, Interlife Ασφαλιστική, Mermeren Kombinat, Μοτοδυναμική, Intercontinental ΑΕΕΑΠ, Profile, Space Hellas, Epsilon Net, Μουσικός Οίκος Νάκα, ΕΛΒΕ Ενδυμάτων, AS Company, κ.ά.

Επίσης, αναμένεται ότι φέτος θα υπάρχουν εισηγμένες εταιρείες που θα προχωρήσουν σε χρηματικές διανομές, χωρίς να το έχουν πράξει πέρυσι, όπως για παράδειγμα οι Fourlis και Ideal που ήδη το έχουν ανακοινώσει, ή επίσης οι Mevaco, Ίλυδα, Ικτίνος και CNL Capital (οι δύο τελευταίες είχαν πέρυσι μοιράσει προμέρισμα), κ.ά.

Τέλος, κανείς δεν μπορεί να αποκλείσει το ενδεχόμενο εταιρείες που ήδη έχουν ανακοινώσει την μερισματική τους πολιτική, να επανέλθουν έως το τέλος της χρονιάς και να διανείμουν πρόσθετα ποσά, όπως σε αρκετές περιπτώσεις έχει γίνει κατά την τελευταία διετία. Άλλωστε, η σαπωνοποιία Παπουτσάνης έχει ήδη αφήσει ανοιχτό ένα τέτοιο ενδεχόμενο.

Με δεδομένο ότι η τρέχουσα κεφαλαιοποίηση του ΧΑ κυμαίνεται αθροιστικά γύρω στα 64 δισ. ευρώ, η μέση μερισματική απόδοση κρίνεται ικανοποιητική (σαφώς υψηλότερη από το yield των δεκαετών κρατικών ελληνικών ομολόγων) και γίνεται ακόμη πιο ελκυστική όταν αναφέρεται στις μη τραπεζικές μετοχές.

Ειδικότερα, με δεδομένο ότι η κεφαλαιοποίηση στο ΧΑ χωρίς τις τράπεζες κυμαίνεται γύρω στα 52,2 δισ. ευρώ, κανείς δεν θα εκπλαγεί αν η μέση μερισματική απόδοση των μη τραπεζικών τίτλων υπερβεί το 4%. Σε κάθε περίπτωση βέβαια, οι επενδυτές θα πρέπει να έχουν υπόψη τους το περιβάλλον της έντονης αβεβαιότητας που επικρατεί διεθνώς και το ενδεχόμενο να επηρεάσει αυτό την πολιτική χρηματικών διανομών των εταιρειών κατά τους επόμενους μήνες του έτους.

Οι υψηλότερες φετινές χρηματικές διανομές των εισηγμένων εταιρειών προς τους μετόχους τους αποδίδονται κατά κύριο λόγο:

- Στην πολύ μεγαλύτερη καθαρή κερδοφορία που σημείωσαν το 2021 σε σύγκριση με εκείνη του 2020

- Στην ισχυρή ρευστότητα που διακρίνει πολλές δεκάδες ομίλους σε περίοδο χαμηλών επιτοκίων και

- Στην πολιτική ορισμένων εισηγμένων (π.χ. ΟΠΑΠ) να μοιράζουν ποσά υψηλότερα των κερδών τους.