Κρας τεστ για την στρατηγική «buy the dip» ο πόλεμος

Πόσο αποδοτική μπορεί να αποδειχτεί η στρατηγική αγοράς μετοχών στην πτώση εν μέσω σοβαρής γεωπολιτική αναταραχής. Τι δείχνουν τα ιστορικά δεδομένα από ανάλογες περιπτώσεις. Ποιες είναι οι ιδιαιτερότητες της τρέχουσας συγκυρίας.

Δεν είναι λίγοι οι στρατηγικοί αναλυτές μετοχών, αλλά και επενδυτές που υποστηρίζουν ότι σε περιόδους γεωπολιτικής κρίσης και ανησυχίας υπάρχει μια επενδυτική στρατηγική που νομοτελειακά κερδίζει: «Buy the dip» - «Αγόρασε την πτώση»!

Η στρατηγική του «Βuy the dip» είναι μια πολύ απλή σχετικά συμβουλή που ουσιαστικά λέει ότι, μετά από σημαντικές ή βίαιες πωλήσεις στις αγορές μετοχών και πτώσεις, οι επενδυτές πρέπει απλά να αγοράζουν μετοχές. Είναι όμως πανάκεια η στρατηγική αυτή; Πόση «πτώση» είναι αρκετή; Και πόσο πρέπει να αγοράσουμε; Ο χρόνος της πτώσης τι ρόλο παίζει; Αν μετά το «buy the dip», το «dip» συνεχίζει, τι κάνουμε;

Πολλά τα ερωτήματα.

Οι αντιδράσεις των χρηματιστηρίων στα γεωπολιτικά γεγονότα είθισται να διαφέρουν, οι πτώσεις δεν προειδοποιούν και ειδικά στην περίπτωση της εισβολής της Ρωσίας στην Ουκρανία το να συζητάμε για την επιτυχία της στρατηγικής είναι μάλλον πρώιμο. Άλλωστε, τα χρηματιστήρια φέτος χαρακτηρίζονταν από μεταβλητότητα ακόμη και πριν από τον Φεβρουάριο, οπότε ξεκίνησε η ρωσική επίθεση.

Αρχικά, οι αγορές μετοχών ήταν ευμετάβλητες και υποχώρησαν χαμηλότερα, καθώς ο πληθωρισμός εξέπληξε αρνητικά και ανάγκασε τις μεγάλες κεντρικές τράπεζες να αναγνωρίσουν την ανάγκη να αυξήσουν τα επιτόκια ταχύτερα απ’ ό,τι αναμενόταν.

Η ρωσική εισβολή στην Ουκρανία επίσης έφερε αυξημένη αβεβαιότητα, σημαντικές οικονομικές κυρώσεις και αλλαγές πολιτικής, καθώς και ελλείψεις στις αγορές πρώτων υλών. Τις τελευταίες εβδομάδες, όμως, οι αγορές μετοχών έχουν ανακάμψει σταδιακά και οι επενδυτές είναι σε φάση που αναρωτιούνται μήπως οι αγορές έχουν πλέον περιλάβει στα ασφάλιστρα κινδύνου ό,τι ήταν να γίνει και εφεξής θα επιστρέψουν σε πιο κανονικές συνθήκες.

Δεν υπάρχει ένα γεωπολιτικό εγχειρίδιο στην κατανομή των περιουσιακών στοιχείων που να προβλέπει πώς θα συμπεριφερθούν οι αγορές μετοχών μετά τη ρωσική εισβολή στην Ουκρανία. Η άποψη που υποστηρίζει ότι ο πόλεμος της Ρωσίας με την Ουκρανία αποτελεί ένα παγκόσμιο γεωπολιτικό γεγονός που θα έχει μακροπρόθεσμες επιπτώσεις, αρχίζει και αποκτά μεγαλύτερη απήχηση -άρα και βαρύτητα- στις επενδυτικές αποφάσεις. Οι μετοχές θα «χωνέψουν» κάθε εμπόδιο μακροπρόθεσμα, όπως κάνουν τόσα χρόνια, αλλά μπορεί αυτή τη φορά να πάρει περισσότερο καιρό.

Όσο δημοφιλές κι αν είναι το ρητό «Αγόρασε την πτώση», η ιστορία δείχνει ότι επιδόσεις των μετοχών δεν έχουν σταθερό μοτίβο μετά από γεωπολιτικά γεγονότα. Το μακροοικονομικό υπόβαθρο αποτελεί επίσης σημαντικό στοιχείο. Κάθε γεωπολιτική κρίση ή γεγονός συντελείται σε διαφορετικό μακροοικονομικό περιβάλλον και επηρεάζει με διαφορετικό τρόπο τα κέρδη, τις εκτιμήσεις, την ανάπτυξη και όλους τελικά τους παράγοντες που επιδρούν στις τιμές των μετοχών. Στις τρέχουσες συνθήκες αγοράς, το μακροοικονομικό περιβάλλον δεν ήταν από πριν ευνοϊκό για τις μετοχές και πλέον γίνεται όλο και πιο επισφαλές για τα risky περιουσιακά στοιχεία.

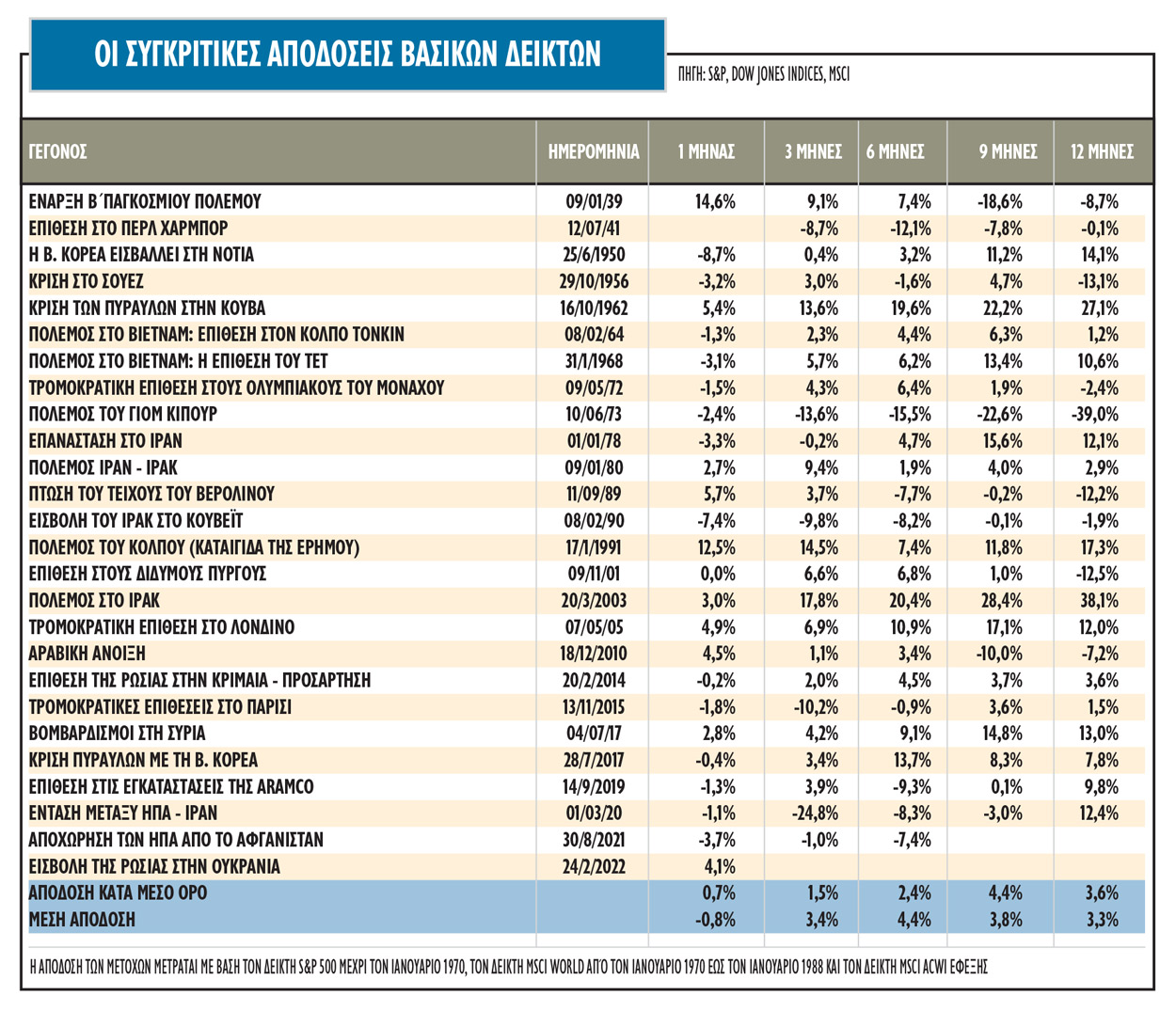

Οι παγκόσμιες αγορές μετοχών (δείκτης MSCI World) σημειώνουν άνοδο περίπου 6% από τα χαμηλά τους στις αρχές Μαρτίου, άρα θεωρητικά το επενδυτικό ρητό «Αγόρασε την πτώση» τη δεδομένη χρονική στιγμή αποδίδει. Εξετάζοντας, ωστόσο, ένα μεγάλο αριθμό γεωπολιτικών γεγονότων δεν είναι πολύ ξεκάθαρη η απόδοση των μετοχών τρεις μήνες ή έξι μήνες ή ένα έτος μετά το γεωπολιτικό γεγονός.

Υπάρχουν διάφοροι λόγοι για τους οποίους η απόδοση μπορεί να διαφέρει μετά από ένα γεωπολιτικό γεγονός. Κατ’ αρχάς, πολλοί τύποι γεγονότων (από απρόβλεπτες τρομοκρατικές επιθέσεις μέχρι αλλαγές πολιτικών καθεστώτων, τοπικές εδαφικές διαμάχες και παγκόσμιους πολέμους) ταξινομούνται ως γεωπολιτικά. Οι περισσότερες από αυτές τις κρίσεις, ωστόσο, έλαβαν χώρα σε διαφορετικά πολιτικά και μακροοικονομικά πλαίσια. Αν θεωρήσουμε ότι η εισβολή της Ρωσίας στην Ουκρανία είναι ένα γεωπολιτικό γεγονός-ρωγμή στην ανθρώπινη ιστορία, όπως η έναρξη του Β’ Παγκόσμιου Πολέμου, πρέπει να υπολογίσουμε ότι οι μετοχές τότε, όπως και σήμερα, κινήθηκαν έντονα ανοδικά αρχικά στο διάστημα μηνός, τριμήνου και εξαμήνου με αποδόσεις 15%, 9% και 7% αντίστοιχα, αλλά 9 και 12 μήνες αργότερα, όταν ο κόσμος συνειδητοποιούσε το μέγεθος της αναταραχής, οι αποδόσεις ήταν -19% και -9%, αντίστοιχα.

Μια άλλη γεωπολιτική στιγμή που συχνά οι αναλυτές επικαλούνται τώρα, είναι η κρίση την Κούβα το 1962. Σε αυτή την περίπτωση, οι μετοχές άμεσα και χωρίς δεύτερη κουβέντα θεώρησαν ότι το γεγονός ήταν ευκαιρία και αποδείχτηκε ότι είχαν δίκιο: στα χρονικά διαστήματα ενός, τριών, έξι, εννέα και δώδεκα μηνών, οι μετοχές ήταν υψηλότερα κατά 5%, 14%, 20%, 22% και 27% αντίστοιχα.

Ο Πόλεμος του Γιομ Κιπούρ, που προκάλεσε την αντίδραση των αραβικών χωρών πυροδοτώντας έναν απίστευτο ανοδικό κύκλο στις τιμές των ενεργειακών προϊόντων και άλλων εμπορευμάτων, επίσης μπορεί να έχει χαρακτηριστικά που να μοιάζουν με της τρέχουσας συγκυρίας. Σε εκείνη την περίπτωση, τα χρηματιστήρια δεν… χώνεψαν εύκολα το γεωπολιτικό ρίσκο και για τα χρονικά διαστήματα ενός, τριών, έξι, εννέα και δώδεκα μηνών, οι μετοχές ήταν χαμηλότερα κατά 2%, 14%, 16%, 24% και 39%.

Το συμπέρασμα, λοιπόν, για το τρέχον πλαίσιο γεωπολιτικής κρίσης είναι ότι, αν πρόκειται για κρίση μεγάλης χρονικής διάρκειας, πιθανότατα η διαταραχή που θα βιώσουμε στις δυνάμεις της προσφοράς και ζήτησης πολλών εμπορευμάτων θα είναι σημαντικές και ως εκ τούτου η απόδοση των περιουσιακών στοιχείων θα επηρεαστεί επίσης σε μεγάλο βάθος χρόνου.

Η εκτίμηση είναι ότι το σκηνικό ανάμεσα στη Ρωσία και την Ουκρανία δεν αφορά αποκλειστικά τις δύο χώρες και η εμβέλεια του γεγονότος είναι σίγουρα παγκόσμια. Οι συντονισμένες κυρώσεις από τις δυτικές οικονομίες, η άνοδος των τιμών των εμπορευμάτων, που επηρεάζει πολλούς διαφορετικούς τομείς, έχει επίσης παγκόσμια εμβέλεια. Αν όλα αυτά τοποθετηθούν στην αρνητική μακροοικονομική αφετηρία όπου βρισκόμασταν πριν από την εισβολή, με τις οικονομίες να παλεύουν να εξέλθουν από την πανδημία, τότε οι μετοχές λογικά θα παραμείνουν ευάλωτες για αρκετό καιρό ακόμα.