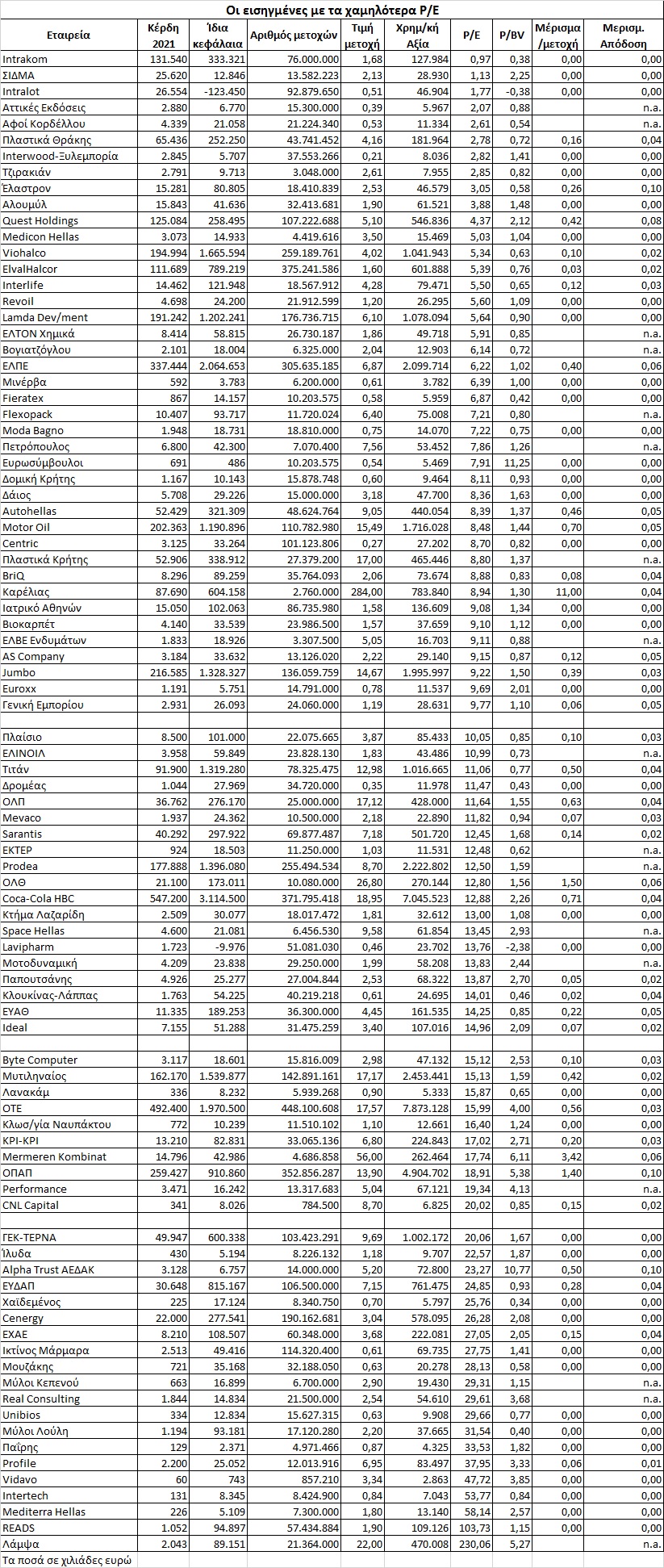

Οι 41 εισηγμένες με... μονοψήφιο P/E

Τρεις στις 10 μετοχές στην εγχώρια αγορά εμφανίζονται με ιδιαίτερα χαμηλούς δείκτες αποτίμησης σε σχέση με τα κέρδη τους. Πώς εξηγείται το παράδοξο, πού κρύβονται ευκαιρίες. Αναλυτικός πίνακας με τα βασικά οικονομικά μεγέθη.

Με βάση τα καθαρά κέρδη του 2021 και το κλείσιμο τιμών της 5ης Μαΐου, 41 μετοχές μη τραπεζικών εισηγμένων εταιρειών του Χρηματιστηρίου της Αθήνας (περίπου οι τρεις στις δέκα) διαπραγματεύονταν με μονοψήφιο δείκτη P/E, ενώ άλλες 19 με τιμή δείκτη μεταξύ του 10 και του 15.

Το γεγονός αυτό θεωρείται πρωτόγνωρο, καθώς τόσοι μονοψήφιοι δείκτες P/E δεν υπήρχαν στο ΧΑ ούτε και κατά την περίοδο της δραχμής, όταν το νόμισμα διολίσθαινε συνεχώς και ο πληθωρισμός ξεπερνούσε το 10%, το 15%, ή ακόμη και το 20%!

Παράγοντες της αγοράς αποδίδουν το φαινόμενο αυτό σε μια σειρά από λόγους, μεταξύ των οποίων συγκαταλέγονται:

Πρώτον, σε ορισμένες εταιρείες τα περυσινά κέρδη θεωρούνται ως μη λειτουργικά, επειδή προέρχονται σε μεγάλο βαθμό από πωλήσεις θυγατρικών τους εταιρειών (π.χ. Quest Holdings, Intracom), από ανατιμήσεις στις εύλογες αξίες περιουσιακών στοιχείων (π.χ. Lamda Development, Ευρωσύμβουλοι) και αποθεμάτων (π.χ. Ελληνικά Πετρέλαια, Motor Oil, Viohalco, ElvalHalcor), από κέρδη χρηματοοικονομικού χαρτοφυλακίου (π.χ. Centric) και από λογιστική μείωση υποχρεώσεων (πχ ΣΙΔΜΑ).

Δεύτερον, υπάρχουν περιπτώσεις εταιρειών που για διάφορους λόγους τα κέρδη του 2021 αν και λειτουργικά, δεν θεωρούνται ως εύκολα επαναλαμβανόμενα. Αυτό μπορεί να οφείλεται είτε σε έκτακτους παράγοντες που ωφέλησαν πέρυσι τις εταιρείες (π.χ. Medicon Hellas, Πλαστικά Θράκης), είτε στην εκτίναξη των τιμών των πρώτων υλών που διεύρυνε έντονα τα περιθώρια κέρδους όσων εισηγμένων διέθεταν υψηλά αποθέματα χαμηλότερου κόστους κτήσης (π.χ. Έλαστρον, ΣΙΔΜΑ, Αφοί Κορδέλλου, Τζιρακιάν, Interwood-Ξυλεμπορία, Αλουμύλ, Βιοκαρπέτ). Πάντως, με βάση το ρεπορτάζ, τα κέρδη των περισσότερων εξ’ αυτών των εταιρειών κατά το πρώτο φετινό τρίμηνο διατηρήθηκαν σε υψηλά επίπεδα και

τρίτον, στο κλίμα φόβου που επικρατεί σε πολλούς επενδυτές, σχετικά με τις παρενέργειες που μπορούν να προκαλέσουν στην ελληνική και την ευρωπαϊκή οικονομία παράγοντες όπως ο πόλεμος στην Ουκρανία, η εκτόξευση του ενεργειακού κόστους, η πληθωριστική έξαρση και το… αδυνάτισμα του διαθέσιμου εισοδήματος των νοικοκυριών.

Από τη μία πλευρά υπάρχουν αυτοί που ενστερνίζονται το περιεχόμενο των δηλώσεων του Απόστολου Βακάκη (προέδρου και διευθύνοντος συμβούλου της Jumbo) που μιλά για «επερχόμενη τέλεια καταιγίδα», ή και άλλων στελεχών της αγοράς που αναφέρονται σε μια σταδιακή υποχώρηση της καταναλωτικής δαπάνης από τον Μάρτιο και μετά. Αντίθετα, οι πλέον αισιόδοξοι εκτιμούν ότι οι όποιες επιπτώσεις στην ελληνική οικονομία θα είναι -τηρουμένων των αναλογιών- σχετικά περιορισμένες, καθώς, μεταξύ άλλων:

- Υπάρχει το «μαξιλάρι» των αυξημένων αποταμιεύσεων των νοικοκυριών από την έναρξη της πανδημίας έως σήμερα.

- Η ελληνική οικονομία θα στηριχτεί φέτος από τον ανοδικό αναμενόμενο εισερχόμενο τουρισμό.

- Μέσα στο έτος θα ξεκινήσουν οι εισροές των κονδυλίων του Ταμείου Ανάκαμψης.

Σύμφωνα με αυτούς τους κύκλους, οι φόβοι που εκφράζονται για την πορεία της ελληνικής οικονομίας είναι αρκετές φορές υπερβολικοί και πως τελικά η χώρα θα καταφέρει να καταγράψει θετικό ρυθμό ανάπτυξης μέσα στη φετινή χρονιά (από 2,5% έως 3,5%), με ό,τι αυτό θα μπορούσε να σημάνει για την πορεία των λειτουργικών κερδών των εισηγμένων εταιρειών.

Σε κάθε περίπτωση, σύμφωνα με χρηματιστηριακούς παράγοντες, οι επενδυτές δεν θα πρέπει να εξετάζουν μόνο το P/E μιας μετοχής, αλλά να αξιολογούν κάθε εταιρεία ξεχωριστά, με βάση ένα σύνολο δεικτών, αλλά και με βάση τις περαιτέρω προοπτικές της.