Πώς βαθμολογούνται οι εισηγμένες του XA με βάση τη ρευστότητα

Τα σινιάλα που στέλνουν οι τιμές των δεικτών «καθαρό χρέος προς EBITDA» και «καθαρό χρέος προς ίδια κεφάλαια». Οι επτά εταιρείες με αρνητικό EBITDA και πού εντοπίζονται ευκαιρίες.

H ισχυρή ρευστότητα είναι το χαρακτηριστικό που παρουσίασε η πλειονότητα των εισηγμένων εταιρειών στις λογιστικές καταστάσεις του 2021, στοιχείο πολύ σημαντικό σε μια τρέχουσα περίοδο έντονης αβεβαιότητας, όπου η μεσομακροπρόθεσμη τάση των επιτοκίων εμφανίζεται να είναι ανοδική.

Χαρακτηριστικές είναι οι τιμές των δεικτών «καθαρό χρέος προς EBITDA» και «καθαρό χρέος προς ίδια κεφάλαια», οι οποίες στις περισσότερες των περιπτώσεων βρίσκονται μέσα σε αποδεκτά όρια, ιδίως μετά τη σημαντική αύξηση που σημείωσε το EBITDA (και γενικότερα η κερδοφορία) κατά την περασμένη χρονιά.

Σύμφωνα με τη θεωρία, όσο πιο χαμηλός είναι ο δείκτης «καθαρό χρέος προς ίδια κεφάλαια» τόσο ισχυρότερη είναι η ρευστότητα μιας εταιρείας, όταν οι άλλοι παράγοντες είναι σταθεροί. Το ίδιο ισχύει και για τον δείκτη «καθαρό χρέος προς EBITDA», όπου είναι προτιμότερες τιμές δείκτη χαμηλότερες του 4-4,5. Επειδή κανένας δείκτη δεν αποτελεί πανάκεια, καλό είναι τα αποτελέσματα των δύο προαναφερθέντων δεικτών να συνεκτιμώνται, ιδίως σε περιπτώσεις όπου το EBITDA είτε έχει επηρεαστεί από έκτακτα αποτελέσματα είτε είναι η επίδοση μιας εταιρείας με κυκλική δραστηριότητα και έντονα μεταβαλλόμενες οικονομικές επιδόσεις από έτος σε έτος.

Ειδικότερα, από τις 138 μη τραπεζικές εισηγμένες εταιρείες που δημοσίευσαν αποτελέσματα για το 2021:

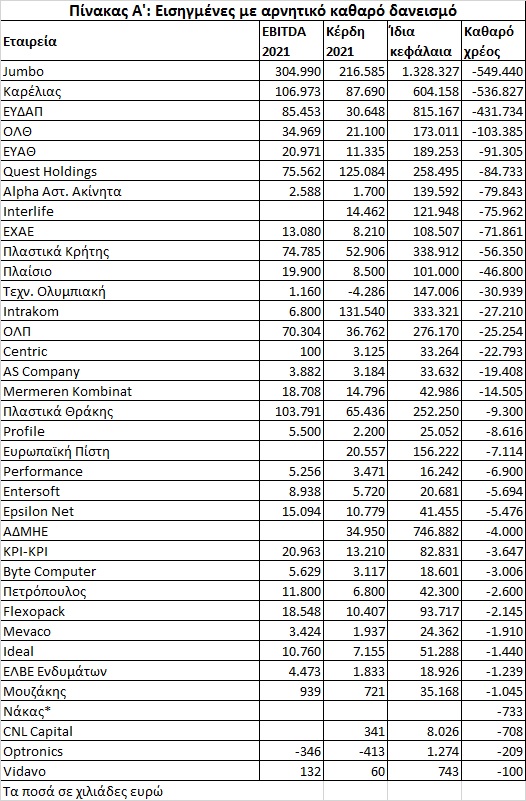

• Οι 36 διέθεταν αρνητικό καθαρό χρέος, δηλαδή είχαν -θεωρητικά- την ευχέρεια να αποπληρώσουν άμεσα το σύνολο των τραπεζικών τους υποχρεώσεων και να τους περισσέψουν και κάποια (λιγότερα ή περισσότερα) μετρητά. Οι εταιρείες αυτές παρατίθενται στον «πίνακα 1» και συγκαταλέγονται θεωρητικά στους ομίλους πολύ ισχυρής ρευστότητας.

• Στον πίνακα 2 περιλαμβάνονται επτά εταιρείες που εμφάνισαν το 2021 αρνητικό EBITDA, οι οποίες με εξαίρεση την Intrakat καλούνται να δώσουν προσοχή στο ζήτημα της ρευστότητάς τους.

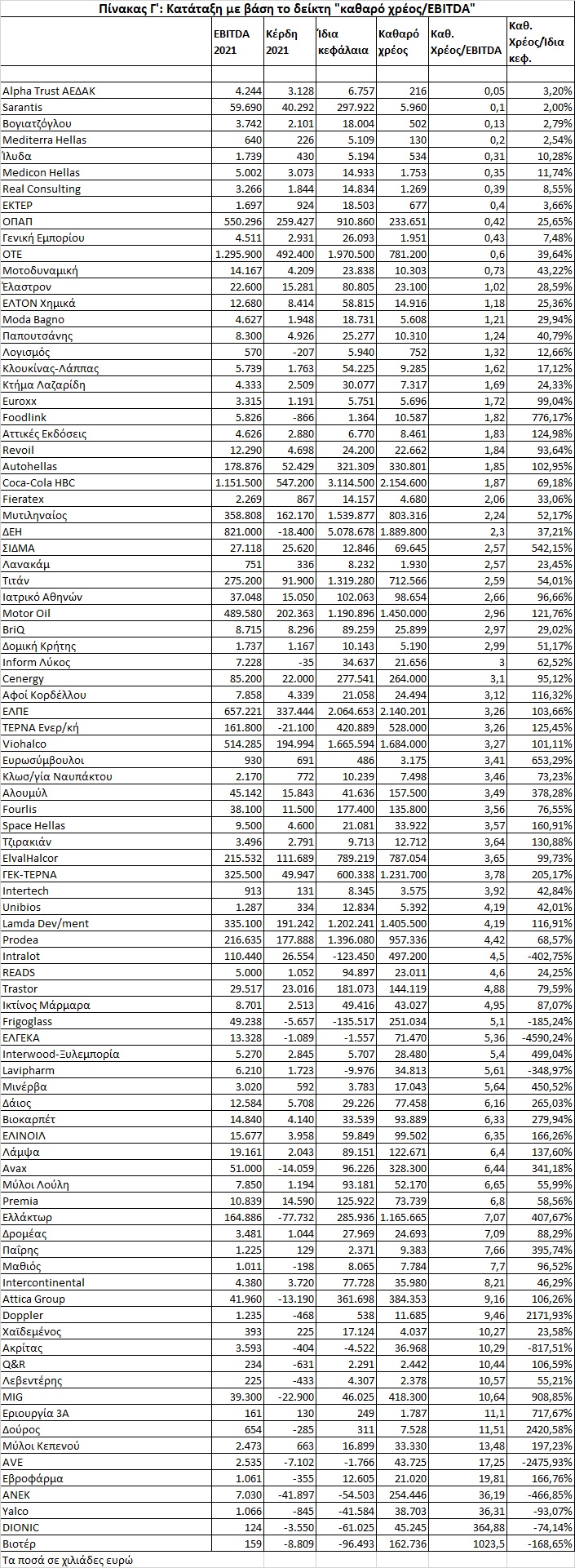

• Τέλος, στον πίνακα 3 παρουσιάζονται οι εισηγμένες που σημείωσαν θετικό EBITDA και έχουν θετικό καθαρό χρέος. Από αυτές:

- 12 εμφάνισαν δείκτη «καθαρό χρέος προς EBITDA» χαμηλότερο της μονάδας! (Alpha Trust ΑΕΔΑΚ, Sarantis, Βογιατζόγλου Systems, Mediterra Hellas, Ίλυδα, Medicon Hellas, Real Consulting, ΕΚΤΕΡ, ΟΠΑΠ, Γενική Εμπορίου & Βιομηχανίας, ΟΤΕ και Μοτοδυναμική).

- 12 εμφάνισαν δείκτη «καθαρό χρέος προς EBITDA» μεταξύ του ένα και του δύο, ανάμεσα στις οποίες περιλαμβάνονται οι Έλαστρον, ΕΛΤΟΝ Χημικά, Moda Bagno, Παπουτσάνης, Κλουκίνας-Λάππας, Κτήμα Λαζαρίδη, Autohellas, Revoil και Coca-Cola HBC.

- 25 εμφάνισαν δείκτη «καθαρό χρέος προς EBITDA» από δύο έως τέσσερα, μεταξύ των οποίων οι Μυτιληναίος, ΔΕΗ, Τιτάν, Ελληνικά Πετρέλαια, ΤΕΡΝΑ Ενεργειακή, Motor Oil, Inform Λύκος, Fourlis, Space Hellas, ΓΕΚ-ΤΕΡΝΑ, κ.α.

Θα πρέπει να τονιστεί ότι ακόμη και σε εταιρείες που παρουσιάζουν δείκτες «καθαρού χρέους προς EBITDA» υψηλότερους από το 4,5 δεν είναι βέβαιο ότι εμφανίζουν προβλήματα ρευστότητας, ιδίως σε περιπτώσεις όπου:

- Το EBITDA της χρονιάς επηρεάστηκε συγκυριακά πτωτικά κατά τη συγκεκριμένη χρονιά (π.χ. Intercontinental, Εβροφάρμα)

- Οι υποχρεώσεις της εταιρείας έχουν ρυθμιστεί και έχουν καταστεί σε μεγάλο βαθμό μακροπρόθεσμες (π.χ. Premia Properties, Μύλοι Κεπενού)

- Υπάρχουν περιουσιακά στοιχεία της εταιρείας προς πώληση ή εκμετάλλευση (π.χ. Χαϊδεμένος)

- Υπάρχει συμφωνία με πιστωτές για κούρεμα υποχρεώσεων (π.χ. Μπήτρος)

- Ο δανεισμός είναι χαμηλότοκος καθώς εξασφαλίζεται από περιουσιακά στοιχεία του βασικού μετόχου (π.χ. Εριουργία Τρία Άλφα).